英特尔:AI PC,是 “牙膏厂” 的救命稻草吗?

作为推出世界上第一款商用计算机微处理器的厂商,$ 英特尔 .US 的技术能力在行业中长期领先。正是由于过往技术面长期领先和垄断式的市场地位,英特尔有了 " 挤牙膏 " 的躺平机会。

然而长期躺平,终究会被竞争者追赶上。从股价上很明显,在过去十年间英特尔的股价只涨了 1 倍多,而同期的英伟达和 AMD 的股价分别涨了 140 倍和 40 倍。作为曾经的巨无霸,而今的英特尔总市值(1984 亿)都不及 y$ 英伟达 .US 的 " 零头 "(1.4 万亿)。这十年间,究竟发生了什么呢?

海豚君此前已经对英伟达和 $AMD.US 都做过公司研究,而今再结合英特尔的情况,那就更完整地看待各家的兴衰变化。

虽然影响力下降,英特尔仍然是 CPU 市场的主要玩家。不论在 PC 市场,还是在数据中心市场,英特尔的 CPU 都占据了一半以上的份额。这两大业务,也是当前公司最大的收入来源,占比超过 8 成。

1)PC 市场:作为相对成熟市场,公司的客户计算业务主要受到整体行业面的影响。当前 PC 市场需求仍相对疲软,导致公司相关业务仍在下滑。另外,不可忽视的是,公司在 PC 端 CPU 市场的产品性能和市场份额都面临 AMD 等厂商的追赶;

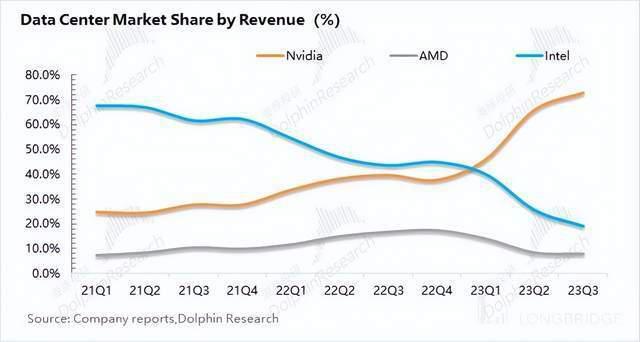

2)数据中心市场:相比于 PC 市场,数据中心市场仍有着两位数的增长。整体行业面好于 PC 市场,但是英特尔的数据中心及 AI 业务的增长陷入了停滞,这主要是公司在市场中的地位被弱化。数据中心业务的收入在三家厂商(英特尔、英伟达、AMD)中的占比从 70% 下降到 20%。

近期 AI PC 及 Windows 操作系统的更新,有望再次带动 PC 市场的需求增长。但即使市场增长,公司竞争力的下滑也将对公司的成长性带来压制。在原传统市场上,主要是 AMD 和苹果的竞争,而今 AI PC 市场,高通等新玩家也尝试入局,这将给公司将带来更大的挑战。虽然创新有望给 PC 市场带来行业面的再次增长,然而 " 牙膏厂 " 的自身产品力才会是赢得这轮竞争的重要砝码。

海豚君本文主要围绕公司的核心业务和竞争力展开,下篇将主要对公司的进行业绩测算和估值定价。欢迎多多关注海豚君。

以下是海豚君对英特尔的详细分析:

一、英特尔: 撞上了 " 天花板 "

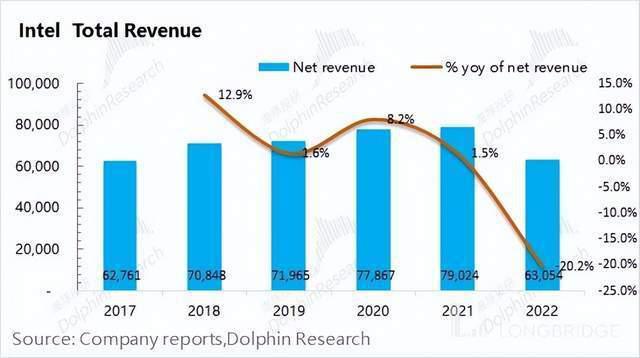

在这十年中,与营收规模成长至数倍的英伟达和 AMD 相比,英特尔就像是撞上了成长的 " 天花板 "。从 2014 年至 2022 年期间,英特尔的营收规模并没有过多的提升。

在过去这一轮轮的科技浪潮中,英特尔都不是市场的 " 焦点 "。究竟是什么限制了英特尔的成长呢?先从英特尔的业务入手:

从公司最新的年报来看,英特尔当前最大的收入来自于客户计算业务和数据中心 AI 业务,收入占比达到 80%。其中客户计算业务仍是公司最大的收入来源,占比达到 50%。

二、客户计算业务:渐显颓势

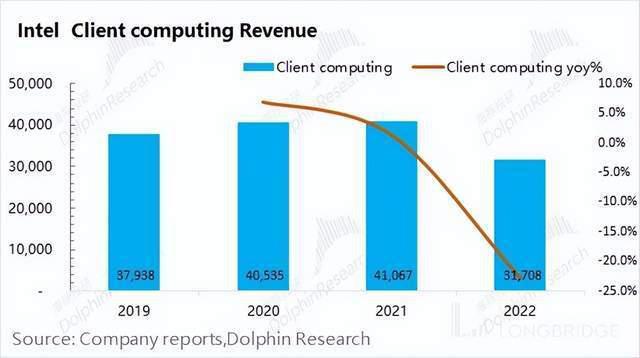

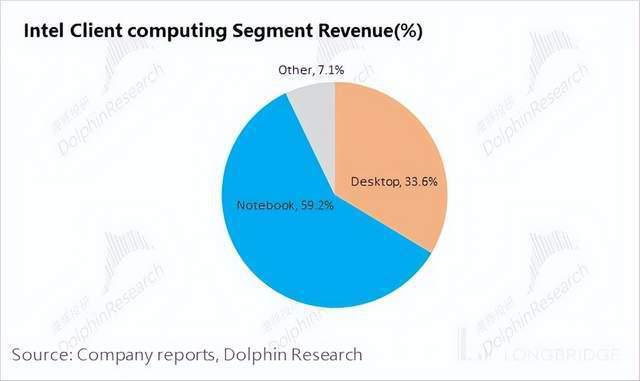

客户计算业务是公司当前最大的收入来源,主要是由桌面电脑和笔记本两部分构成。公司的主要产品是 PC 端的 CPU,因此公司受 PC 行业的需求影响较大。近年来,公司客户计算业务营收有明显下滑,主要是受全球 PC 需求回落的拖累。

在客户计算业务中,当前最主要来自于笔记本。当前市场对 PC 的需求,主要对于笔记本的购置,而较为传统的台式机市场相对较小。

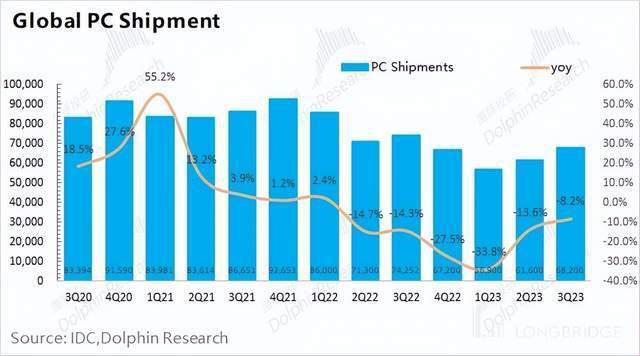

参考 PC 行业数据看,全球 PC 行业出货量也出现了连续的下滑。在经历疫情居家经济的拉动后,PC 需求出现了较大的回落。尤其是,近两年都出现了两位数的下滑。整体下滑趋势与公司客户计算业务相近。

虽然下滑趋势相近,但公司的客户计算业务的下滑幅度明显快于全球 PC 市场的表现,主要是英特尔在处理器市场丢了些市场份额。

根据 JRP 最新数据看,核显数据一定程度上反映了当前 CPU 的占比情况。英特尔的处理器占有率虽然仍有八成,但是占比有所下滑。AMD 在 CPU 市场中争取到了更多的份额。这也导致了,英特尔的收入下滑快于整体行业。

英特尔的份额下降不是一个偶然现象,这主要是由于公司之前对于创新一直是 " 挤牙膏 "。而在近几年 AMD、英伟达和苹果等的围攻之下,英特尔再也不能安心 " 挤牙膏 " 了。AMD 在搭上台积电代工的快车道后,产品竞争力和市场份额逐渐提升。

虽然当前英特尔 CPU 的单核性能仍领先于 AMD,但是 AMD 在多核性能方面已经超越英特尔,已经不是英特尔 " 一家独秀 " 了。

当前如果选择单核任务,那么英特尔仍然是更强的,但如果要处理多个程序或软件,AMD 已经相当出色了。正是如此,AMD 在处理器市场的份额呈现上升的态势。

三、数据中心及 AI 业务:已成配角

与 PC 业务不同,数据中心业务在过去 10 年里还是有明显增长的。英特尔的数据中心业务从 10 年前的 150 亿美元一度成长至 260 多亿,这主要是得益于下游对数据中心需求的拉动。然而近两年数据中心业务的发展也开始遇到瓶颈,原先垄断的地位受到了挑战。

由于数据中心的建设需要投入巨额的资金,当前是以美国科技巨头的投入为主。海豚君统计了亚马逊、谷歌、meta 和微软近年来的资本开支情况,以此作为参考。可以看出,全球对于数据中心的投入仍在两位数的速度增长。然而英特尔的该业务却停止了增长,这也表明公司面临的挑战增多。

在数据中心 CPU 市场,英特尔率先入局。在 2015 年从启用 Xeon 代系开始,公司从 Sky Lake 到 Granite Rapids 已经做了数代更新。但由于 IDM 的模式,公司在制程端迟迟不能突破,直接限制了产品性能的提升。

凭借过去的领先优势,英特尔在 2020 年之前公司在服务器 CPU 市场可是占据了近 9 成的市场份额。而随着 AMD 等竞争对手的发力,英特尔在 2022 年服务器 CPU 市场份额已经下滑至 7 成。英特尔在制造能力端迟迟无法突破,而对手利用台积电的优势逐步蚕食了市场的份额。

此外,由于和传统的通用服务器不同,AI 服务器以 GPU 为主要框架,通过异质运算架构提高运算能力。原来的服务器中 CPU 是最重要的零组件,而今 CPU 也逐渐沦为配角。英特尔的优势渐渐弱化,而 GPU 方面又是公司的劣势所在。此消彼长之下,英特尔在数据中心市场的影响力逐渐减弱。

当前在数据中心芯片市场,主要是英特尔、AMD 和英伟达三个玩家。而如果将三家披露的数据中心业务收入放在一起,很明显地能看到,英特尔在市场中的营收占比越来越低,影响力已经不足 2 成。由此可以看出,当前数据中心市场的主导玩家已经从英特尔转变成了英伟达。而英特尔在 PC 市场之外,数据中心市场也走上了 " 下坡路 "。

虽然除了 PC 和数据中心以外,公司还有其他仍在增长的业务,但由于上述两大业务当前占比达到 8 成。因此两大业务的颓势,将直接影响到了公司整体的业绩表现。

近期 AI PC 及 Windows 操作系统的更新,有望再次带动 PC 市场的需求增长。但即使市场增长,公司竞争力的下滑也将对公司的成长性带来压制。在原传统市场上,主要是 AMD 和苹果的竞争,而今 AI PC 市场,高通等新玩家也尝试入局,这将给公司将带来更大的挑战。虽然创新有望给 PC 市场带来行业面的再次增长,然而 " 牙膏厂 " 的自身产品力才会是赢得这轮竞争的重要砝码。