年内清盘超200只,还有上千只“濒危” 公募基金清盘加速

经济观察报 记者 陈姗 近期,公募基金清盘数量呈现递增态势,迷你基金加速退场。

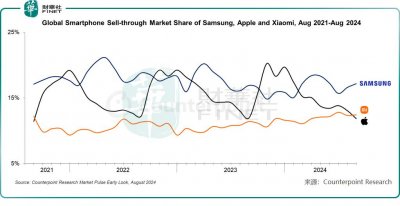

截至 9 月 19 日,今年以来已有 201 只基金清盘,为近年来同期新高数据。其中,8 月份有 41 只基金退场,创下自 2018 年 10 月以来单月最高。

基金大面积清盘还在继续。9 月份以来,已有 22 只公募产品清盘;另有超 70 只基金徘徊在清盘的边缘,屡屡发布可能触发合同终止情形的提示性公告。

目前,全市场有 1654 只基金的基金资产净值低于 5000 万元 " 预警线 ",占比约 13.6%。

业内人士在接受经济观察报采访时普遍认为,在今年以来市场整体波动较大的环境下,基金净值下跌叠加投资者赎回,导致一些基金的规模逐渐萎缩最终触发清盘。一位基金评价人士指出,当前,全市场基金产品数量超 1.2 万只,行业竞争十分激烈,优胜劣汰是必然趋势,基金公司应结合自身资源禀赋发行有特色、能够长期存续的产品。

今年清盘基金已超 200 只

Wind 数据显示,9 月份以来,已有华安基金、浦银安盛基金、鹏华基金、宝盈基金、建信基金、中银基金等多家基金公司共计 22 只产品清盘。这些基金的清盘原因多为触发合同终止条款。

9 月 13 日,浦银安盛安和回报、鹏华浙华一年持有两只基金终止运行并进入清算程序。浦银安盛安和回报公告称,因该产品在 2024 年度开放期最后一个工作日日终基金资产净值低于 5000 万元,触发基金合同中约定的终止事由,进入清算程序,且无需召开基金份额持有人大会;鹏华浙华一年持有则因基金资产净值连续 50 个工作日低于 5000 万元而宣告基金合同终止。

9 月份,因触发 5000 万元清盘 " 红线 " 而退场的基金还有宝盈祥乐一年持有、中银证券优势成长、博时中证港股通消费主题 ETF、泰康景气行业、泰康泉林量化价值精选、中银证券均衡成长、银华中证研发创新 100ETF 等。

Wind 数据显示,今年以来至 9 月 19 日,已有 201 只基金清盘,超过去年同期的 194 只。同时,基金清盘数量自 4 月份以来呈现逐月递增的态势,4 月份、5 月份清盘基金数量分别仅有 13 只、18 只,至 8 月份就达到了 41 只之多,创下了近六年来的单月新高。

前海开源基金首席经济学家杨德龙告诉经济观察报,近期基金清盘的数量不断增加,主要和当前低迷的市场行情有关。其表示," 在市场下跌过程中,很多基金净值也出现了下跌,引发投资者赎回,进而导致一些基金的规模远低于 5000 万元。同时,由于基金维持的成本很高,所以出现了很多基金清盘的现象。"

排排网财富公募产品经理朱润康在接受经济观察报采访时也表示,今年以来市场整体波动较大,投资者情绪转向保守,赎回资金增多,一些基金规模快速下降,面临较大的压力,这是最终触发清盘条件的关键原因。朱润康还表示,在波动的市场环境下,基金公司可能会对自身的产品进行策略调整,这也是导致基金清盘的一个原因。此外,监管机构对基金运作提出了更高的要求,也促使基金公司对产品进行优化和清理。

值得一提的是,自 7 月底以来,不少发起式基金产品因未能通过 " 三年大考 " 而走向清盘。这些产品成立于三年前,根据约定,在基金合同生效之日起三年后的对应日,基金资产净值低于 2 亿元,基金合同自动终止。

9 月份以来,至少已有建信中证全指证券公司 ETF 联接、东财创新医疗六个月定开、嘉实策略机遇、华宝深创 100ETF 联接、财通资管中证有色金属这 5 只发起式基金未能通过 " 三年大考 " 而走向清盘。8 月份这类产品的清盘数量更是多达 14 只。

盈米基金研究员李兆霆表示,在权益市场表现不佳时,投资者的投资热情减退会影响公募基金规模的增长;另一方面,销售渠道可能更偏向于代销新基金或者 " 好卖 " 的基金,也会影响存续发起式产品的规模。

在朱润康看来," 发起式产品在三年内没有做大规模,可能也反映了该基金在策略、运营或市场营销方面的不足,面临清盘也是市场的一种自然选择。"

清盘预警频发

除了已经清盘的基金,近期还有不少基金发布了清盘预警。

9 月 19 日,工银瑞信基金旗下消费龙头 ETF 发布提示性公告称,截至 9 月 19 日日终,该基金的基金资产净值已连续 45 个工作日低于 5000 万元。根据基金合同,若连续 50 个工作日出现上述情形,基金管理人在履行清算程序后终止基金合同,无需召开基金份额持有人大会审议。同日,博时国证 2000ETF、富安达长三角区域主题混合、中海海颐混合、华宝安融六个月持有期债券等多只基金也发布了基金资产净值连续低于 5000 万元的提示性公告。

经济观察报根据公开信息梳理发现,9 月份以来,已有超 70 只基金发布可能触发合同终止情形的提示性公告。大部分产品因长期连续低于 5000 万元,可能触发基金合同终止。此类公告的发布者,多为主动权益及被动指数产品。也有部分发起式产品即将届满三年,存在到期日规模不足 2 亿元而触发清盘的可能。

Wind 数据显示,截至 2024 年 9 月 19 日,市场上的发起式基金(只含主代码,下同)共有 2068 只,规模不足 2 亿元的有 1066 只,占比过半。

目前,全市场有 1654 只基金的基金资产净值低于 5000 万元,占比达到了 13.6%。

随着迷你基金数量增多,基金的清盘速度在加快。李兆霆表示,一方面,近年市场持续震荡,基金产品业绩不佳,投资者选择赎回;另一方面,也有产品可能因为缺乏竞争力或产品同质性较强等原因,导致规模过小。

上海某公募人士坦言:" 不少基金产品成立之初,基金公司希望加大差异化布局,完善产品线,为持有人提供更多选择,同时慢慢做大管理规模。不过,一些基金在发行成功后,却很难通过后续的持续营销获得资金支持,再赶上市场行情不好,怎么做营销也感觉使不上劲,最后很容易就面临清盘的境地。"

有基金评价人士认为,基金优胜劣汰是必然趋势,基金清盘常态化将是行业走向高质量发展的重要一步,也是对基金管理人和投资者的考验。基金公司应该重新审视产品布局战略,对于一些存在意义不大的迷你基金应该尽早清算,在新产品的布局上,应该结合自身资源禀赋发行有特色、能够长期存续的产品。