宁德时代狂赚400亿背后的谜题

宁德时代的步子没有走慢。但竞争加剧和产能过剩问题显现,还是让宁德时代隐忧不断。

出品|网易科技《态度》栏目

作者|普子胥

编辑|丁广胜

摩根士丹利在 2023 年唱空宁德时代的原因很多,不相信他们能继续赚钱、赚大钱是其中关键。

然而,这一切似乎都已过去:狂飙的宁德时代 2023 年再度变身成新能源行业最无情印钞机,在揽下 400 亿净利润后,大手一挥,又决定向全体股东分红 220 亿元。

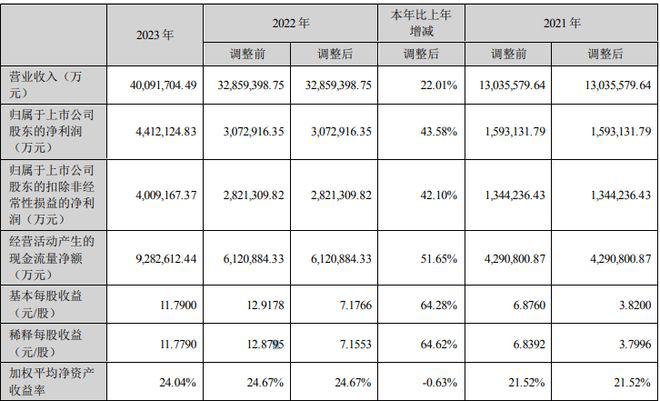

2024 年 3 月 15 日,宁德时代发布 2023 年度报告。报告期内,宁德时代实现营业收入 4009.17 亿元,同比增长 22.01%; 归属于上市公司股东的扣除非经常性损益的净利润 400.92 亿,同比增长 42.10%。此外,公司董事会通过了 2023 年度利润分配预案,决定向全体股东每 10 股派发年度现金分红和特别现金分红 50.28 元 ( 含税 ) ,合计派发现金分红 220.60 亿元。

一、赚大钱的宁德时代,连续 7 年遥遥领先

宁德时代的步子没有走慢。

2023 年,全球新能源车市场增长继续带动了动力电池行业规模提升。根据 SNE 统计,2023 年全球新能源车 1,406.1 万辆,同比增长 33.4%,全球动力电池使用量达 705.5GWh,同比增长 38.6%。

2023 年,宁德时代在全球动力电池使用量市占率达到 36.8%,较去年提升 0.6%,连续 7 年排名全球第一;全球储能电池出货量市占率为 40%,连续 3 年排名全球第一。

具体而言,2023 年宁德时代实现锂离子电池销量 390GWh,同比增长 34.95%。其中,动力电池系统销量 321GWh,同比增长 32.56%,毛利率达到 22.27%; 储能电池系统销量 69GWh,同比增长 46.81%,毛利率达到 23.79%。此外,宁德时代电池 71%、储能 15% 在营收构成基本没变,保持稳定。

而动力电池和储能电池是宁德时代营收的根基,其增速能与行业能够保持一致,就意味着其龙头地位不动摇的同时,也带来了营收的稳定增长。

年报显示,2023 年宁德时代实现营业总收入 4009.17 亿元,同比增长 22.01%;其中,境内营收占比 67.33%,境外营收占比 32.67%,较前一年 76%、24% 有所提高。

净利润方面,2023 年宁德时代扣非净利润达到了 400.92 亿,同比增长 42.10%。

从盈利指标来看,2023 年宁德时代经营活动产生的现金流量净额较上年增加 316.17 亿元,增长 51.65%; 投资活动产生的现金流量净额由 2022 年的净流出 641.40 亿元,变成 2023 年的 291.88 亿元。此外,宁德时代 2023 年净资产收益率平均为 18.84%,营业利润率平均为 13.24%,堪称新能源行业第一印钞机。

值得注意的是,宁德时代 2023 年应收应收账款周转率平均达到 6.57 ( 次 / 年 ) ,收款速度较快,侧面印证出其在上下游中话语权中,依旧有较强的话语权。

此外,资产方面看,宁德时代期末资产总计为 7171.68 亿元,应收账款为 640.21 亿元;现金流量方面,经营活动产生的现金流量净额为 928.26 亿元,销售商品、提供劳务收到的现金为 4179.43 亿元。

研发方面,2023 年宁德时代研发费用投入达 183.56 亿元,同比增长 18.35%。研发人员超过 2 万人,并在 2023 年发布的全球首款磷酸铁锂 4C 电池 " 神行超充电池 ",峰值 5C 快充的麒麟电池实现量产,并发布了高比能高安全的凝聚态电池、第一代钠离子电池等全新产品。

二、竞争加剧,车企的反攻效果如何?

数据显示,2023 年全球动力电池总使用量约为 705.5GWh,2023 年宁德时代动力电池使用量达 259.7GWh,相较 2022 年增长 40.8%,市场占有率高达 36.8%,连续 7 年登顶全球第一。

但 2023 年的宁德时代并不太平。

在传统燃油车时代,最贵的发动机只占据整车 15% 成本,基本上都是车企自己生产,很少存在被上游卡脖子的说法。但在电动车里,一块电池往往能占了三分之一以上成本。

于是,近些年国内电动车渗透率快速提升同时,某种隐形的代价,便是昂贵的电池侵蚀了车厂的利润。尤其在最近两年,整车厂与电池厂的博弈正在加剧。而面对强势的宁德时代,整车厂则通过二供、自建、合资等方式,开始了对宁德时代的制衡。

此前,车企到底怎样摆脱在强势电池厂中的被动,马斯克开源了自己的样本:初期与电池大厂捆版,中期以扩大销量搏取议价权、不断候补供应商,最终自研电池,逐渐掌控话语权进行反向博弈。这也成为了中国整车厂的学习对象。

一般而言,整车厂有三种方式争夺对电池的控制权。其一是入股电池企业。例如,2020 年 5 月,大众(中国)正式入股国轩高科,并成为第一大股东。第二种方式,则是双方成立合资公司。例如,2020 年 4 月,丰田汽车和松下两家公司建立合资企业泰星能源,开发电动汽车电池。另一类典型案例,便是 2022 年 6 家主机厂在内 19 家公司同时投资欣旺达 120 亿。

最后一种就是自研自产。除了特斯拉熟知的 4680 电池外,国内,比亚迪的弗迪电池,刀片电池方案已实现快速装车应用,并凭着比亚迪销量支撑,迅速壮大。而据不完全统计,比亚迪、长城、特斯拉、宝马、丰田、东风、吉利、广汽等,这些年也开始纷纷自研电池。

此前,广汽 2018 年底先与宁德时代成立合资公司,一年后,广汽引入中创新航作为二供,削减宁德时代在供应体系内的比例,而在自研方面,广汽从 2017 年开展了技术研究和小批量试制,随后又孵化了做超快充的巨湾技研。

值得注意的是,车企向上游挺进,并非绝对的经济账。一位业内人士曾向网易科技表示,在很多行业里纵向一体化都是头部企业的共同选择,目的在于减少供应链的波动,将不可控风险尽可能排除。而在新能源汽车行业里,尤其考虑到供应的紧俏,一体化的战略选择、车企向上争夺话语权的欲望则更加强烈。

事实上,车企自建电池厂有其合理性和风险,本质还是不把鸡蛋放在一个篮子。因此,经济性不一定是车企唯一考量。而现在车企们的动作,从发展角度来说,这是增强话语权,在今后和电池厂谈判中有更多筹码的一个必然动作。

受此影响,宁德时代的市场份额在近些年开始下滑。数据显示,2022 年,宁德时代在国内动力市场的市场份额首次跌破 50%。2023 年全年,宁德时代虽然仍保持 43.1% 的市场占有率,但与 2022 年的 48.2% 相比,已下降 5.1 个百分点。

三、产能过剩的宁德时代,让曾毓群放下身段?

尽管 2023 年宁德时代营收、利润均创下历史新高,不过,曾经强势、神秘的曾毓群在这一年,身段正在变得柔软。例如,从去年开始,曾毓群就频频现身行业公开论坛,发言中不忘 " 向车企示好 "。

而在 2023 年年底至 2024 年年初,宁德时代分别与赛力斯、东风猛士、江汽集团、滴滴出行等多家公司签署了合作协议。而无论合作对方的行业地位高低,宁德时代董事长曾毓群均一一亲自出席。

这位从前不常出境的神秘人物,如今正在寻求合作的路上马不停蹄。过去的一年,为了应对新能源车产业链价格战的加剧,宁德时代采取了积极的定价策略,并推出了全新的营销策略。例如,那个知名 " 锂矿返利 " 计划:向部分客户将 50% 的碳酸锂原料按每吨 20 万元的价格结算,其余按照市价计算,差价返还主机厂。

可以说,宁德时代在 2023 年的价格战中展现出的积极主动,前所未有。这其中,除了竞争的加剧,更深层的原因,或许是动力电池产能的过剩。

这并非个别现象。随着中国新能源车 2023 年渗透率突破 30%,增长逐渐放缓,曾经那些激进电池厂的扩产后遗症开始凸显,产能空转的尴尬情况开始上演。此前,高工锂电董事长张小飞曾表示,未来三年预计市场前十名的供应商仅能保持产能平衡,一线企业产能利用率或维持在 50%-60%,十一名开外的动力电池供应商产能利用率将长期低于 30%," 这意味着一定会亏损。"

据高工锂电测算,2022-2024 年动力电池出货量将分别为 490GWh、850GWh 和 1010GWh,而这三年动力电池建成产能为 1000GWh、1550GWh 和 2200GWh,有效产能为 800GWh、1200GWh 和 1600GWh。整个行业将长期面临产能利用率降低及竞争白热化的状态。

数据显示,2023 年我国动力和其他电池合计累计产量为 778.1GWh,累计同比增长 42.5%,而累计销量为 616.3GWh,累计同比增长 32.4%。这意味有大量动力电池处于库存状态,卖不出去——受此影响,2023 年我国 52 家动力电池企业实现装车配套,而 2022 年同期减少了 5 家。

同样的问题也发生在宁德身上。数据显示,宁德时代 2022 年全年电池系统的产能利用率为 83.4%。2023 年上半年,这一数据降至 60.5%。宁德时代最新财报显示,2023 全年这家公司的产能利用率 70% 左右,空转的产能无疑是一种资源浪费。

四、远超商业之外的挑战,是什么?

宁德时代迅速壮大的数年里,曾毓群曾赌对了技术路线、上过电池白名单、在比亚迪战略缺位时补上了国内动力电池市场的空白,乘上了新能源行业迅猛发展浪头。随后,借由资本市场巨额资金驱动,取得了海量产能扩充,最终,取得了夸张的市占率和行业内最多的利润。

当下,宁德时代无疑是一只当之无愧、且似乎难以撼动的巨无霸。

不过,有数据统计,电池领域 2023 年国内新投建项目超 150 个,拟投资总额超 6500 亿元。预计到 2025 年,全球动力 / 储能电池需求约为 2000GWh,而目前行业产能规划已经达到 8000GWh,产能将达到需求的 4 倍。

如今,随着产能过剩问题逐步显现,宁德时代的市值已经缩水近 1 万亿元。这在某种程度上,也意味宁德时代面向未来,更大的挑战则在于一旦国内市场陷入无可避免的存量竞争,增量问题,应该如何解决?

从这一点上说,电池出海是宁德时代正在干,并且干得有声有色的一件事。2023 年宁德时代财报显示,海外市场方面,宁德时代获得 BMW、Daimler、Stellantis、VW、Hyundai、Honda 等多家海外主流车企新定点。此外,宁德时代还与 Stellantis 签署战略谅解备忘录,在欧洲市场向其供应磷酸铁锂电池,并与 Daimler、Volvo 等头部重卡企业达成战略合作。 财报还显示,2023 年全球动力电池市场上,宁德时代仅以 0.8GWh 装车量之差稍稍落后 LG,位列全球第二位,总装车量达 87.8GWh,市占率 27.5%,比去年同期提升 4.7 个百分点,登顶近在咫尺。

但值得警惕的是,宁德时代出海不仅仅是商业层面的竞争,一个局势更为复杂、地缘政治冲突交叉影响的未来,将是宁德时代的更大的敌人。

"美国市场,宁德时代一定要进去。"曾毓群在 2022 曾表示,即便中美贸易关系存在诸多不确定性,但美国市场作为全球第一大消费市场占据绝对的战略地位,是车企和动力电池企业的兵家必争之地,如果不早作准备,这块市场将被日韩动力电池企业完全占领。

对此,宁德时代最初计划是直接在美国建厂,但随着美国《通货膨胀削减法案》签署,美国提升了国外电池厂商进入本土市场的门槛,这导致宁德时代在美建厂的计划受阻。2023 年初,宁德时代宣布与美国福特汽车公司达成合作,计划在美国密歇根州建设动力电池工厂,并采取新的合作模式:即,宁德时代不涉及直接投资,只提供电池专利技术授权,福特拥有该工厂 100% 的权益,负责提供土地、厂房和基础设施建设。

" 在美国,我们会把技术授权给他们,每做一块电池,我们会收取专利费,然后再派工程人员去服务,教他们自己把产品做出来再服务于他们。也就是说,我们有了新技术,不是说去全面垄断别人的市场,而是去帮助他们一起把产品做出来。"曾毓群此前曾表示,宁德时代将以一种更为灵活的方式斡旋美国市场。

当宁德时代作出让步后,该工厂的建设仍然风波不断。不过福特在 1 月初表示,福特汽车与宁德时代合作在美国建设的电池工厂不会受到《外国敏感实体指南》等联邦规则的影响。

然而,对一个双标不断的国度而言,反复无常或许将仍是常态。

而这,是否会在 2024 年对宁德时代出海和未来的业绩表现上,埋下一个伏笔。