假期重磅事件!信息量大

伯克希尔股东大会在奥马哈举行,巴菲特谈到好友芒格、减持苹果和现金储备等问题。

假期中国资产大幅拉涨,纳斯达克中国金龙指数一日大涨 6%;恒生指数连续 9 个交易日收涨,创 2018 年以来最长连涨纪录;外资情绪大转向;巨无霸基金增持贵州茅台 ...

1

巴菲特谈减持苹果、现金储备

2024 年伯克希尔年度股东大会当地时间 5 月 4 日在奥马哈举行,本届股东会也是老搭档芒格去世之后,股神巴菲特首次单独亮相,比尔盖茨、库克等多位商界大佬现身大会现场。

数万名股东涌向奥马哈,相约一年一度的投资界春晚。巴菲特受到众多投资者追捧,源于其创造的投资神话:1965 年至 2023 年,伯克希尔累计涨幅超 4 万倍,相当于年化回报率 19.8%,远超同期标普 500 指数的表现。

巴菲特 2023 年大动作:加码日本股市,伯克希尔在日本五大商社的持股比例已经从 2020 年的 5% 升至 9%;近几个季度持续加仓西方石油和雪佛兰等能源股;减持苹果。

伯克希尔在 2023 年第四季度减持了约 1000 万股苹果后,一季度继续减持 1.16 亿股。伯克希尔一季度末持有价值 1354 亿美元的苹果股票,相当于 7.9 亿股,较 2023 年末的 9.06 亿股下降 12.8%。

尽管如此,苹果仍然是伯克希尔的第一大持仓。在股东问答环节,巴菲特表示,苹果的 CEO 库克和乔布斯一样出色,iPhone 是最伟大的产品之一,而且可能是有史以来最伟大的产品。到 2024 年底,苹果极有可能仍然是伯克希尔持有数量最大的股票,除非发生重大事件,否则苹果将继续是伯克希尔在股票领域的最大投资。

至于为何减持苹果,巴菲特指出是由于投资获得可观收益后的税收原因,而不是对苹果这只个股长期内有什么判断。巴菲特说,我认识的几乎所有人都把注意力放在怎么不交税上,避税当然是合理的,我们不介意纳税,我们现在的联邦税率税率是 21%,而苹果面临的税率是 35%、甚至 52%。

库克多次出席伯克希尔股东会,今年也来了,和苹果首席财务官卢卡 · 梅斯特里坐在前排。

对于伯克希尔减持苹果,库克对外媒表示,他和巴菲特讨论过减持的事宜,他们进行了长时间谈话,伯克希尔仍然是苹果最大的股东,苹果公司迄今为止仍是伯克希尔公司的最大持仓,他对此感觉很好。库克强调,有伯克希尔这样的股东是一种荣幸。

尽管管理规模在去年末高达 3473.58 亿美元,但巴菲特持仓相当集中。伯克希尔一季度末大约 75% 的股权投资公允价值集中在五家公司:苹果、美国银行、美国运通、可口可乐、雪佛龙。

五大重仓股排名在一季度没发生变化,持仓市值有所变动。苹果的持股价值从 1743 亿美元降至 1354 亿美元;美国银行从 348 亿美元增至 392 亿美元;美国运通从 284 亿美元增至 345 亿美元;可口可乐从 236 亿美元增至 245 亿美元;雪佛龙从 188 亿美元增至 194 亿美元。

伯克希尔一季度末现金储备达 1890 亿美元,创历史新高。对于创纪录的现金储备,巴菲特回应称:

1. 我认为在本季度末,我们的现金和国库券将达 2000 亿美元,这是一个合理的假设。我们很想花这笔钱,但我们不会花,除非我们认为正在做的事情风险很小,而且能给我们带来很多钱。

2. 我们不会在现在 5.4% 利率的情况下用这个钱,现在利率这么高,我们只在正确的时候在挥杆,但是现在好多人不管什么时候都在挥杆,因为他们觉得之前不停挥杆都打空,觉得总打就打到正确标的。我们对回报不会像以前那样需要超过多少,现在找不到那么多机会。现在没有足够有吸引力的标的让我配置那么多资产,看之后是否有变化。

在伯克希尔年会的最后,巴菲特要求工作人员为已故的芒格打开会场上的灯,会议室里约有 3 万名股东起立为芒格鼓掌,向巴菲特 60 多年的商业伙伴致敬。

巴菲特说今天只回答了大概 30 多个问题,谢谢大家不远万里来到这里参会,巴菲特开着玩笑跟众人约定,欢迎大家明年也来参会,当然首先要确保自己明年还能来参会。

2

中国资产大涨!外资情绪转向

中国资产大涨。纳斯达克中国金龙指数 5 月 2 日大涨 6.01%,近 3 个交易日涨幅达 8.47%,创去年 11 月底以来新高。纳斯达克中国金龙指数近 10 个交易日累计上涨约 15%,创 2023 年 1 月以来最大连续两周涨幅。

假期港股继续暴涨,恒生指数连续 9 个交易日收涨,创 2018 年以来最长连涨纪录。过去两周时间,恒生指数涨超 13%,成为全球表现最佳的主要指数。

有分析称,港股上涨的本质原因是全球股市动荡引发外资再平衡;短期来看,港股仍有上涨惯性;从中期角度来看,港股调整的时间和幅度历史罕见,风险溢价显著高于海外股市。

今年 4 月以来,全球资金加大对中国资产的关注,外资情绪大转向。

国际金融协会 4 月下旬发布报告,2024 年 3 月份中国股市和债市自去年 6 月以来首次同时获得外国资金的净买入,分别获 17 亿美元、21 亿美元的外资净买入;2024 年 3 月份也是近 3 年以来新兴市场中的中国和非中国股债市场首次同时出现月度流入。

高盛称,近期纽约投资者几乎都在讨论香港,之前投资人在亚太区域基本只关心日本和印度的投资机会,而这一次则是聚焦于中国内地及中国香港的投资机会。

美国银行在一份报告中表示,中国股市阶段性优异表现,得益于先前流行的 " 做多 AI、做多日本、做空中国 " 策略的平仓。

高盛首席中国股票策略师 Kinger Lau 认为,A 股和港股估值现阶段都具备吸引力;近期出台的新规更加强调监管和高质量发展,有利于中国资本市场进一步提高违法违规成本,提升上市公司质量,吸引更多长期资金入市。

3

巨无霸基金增持贵州茅台

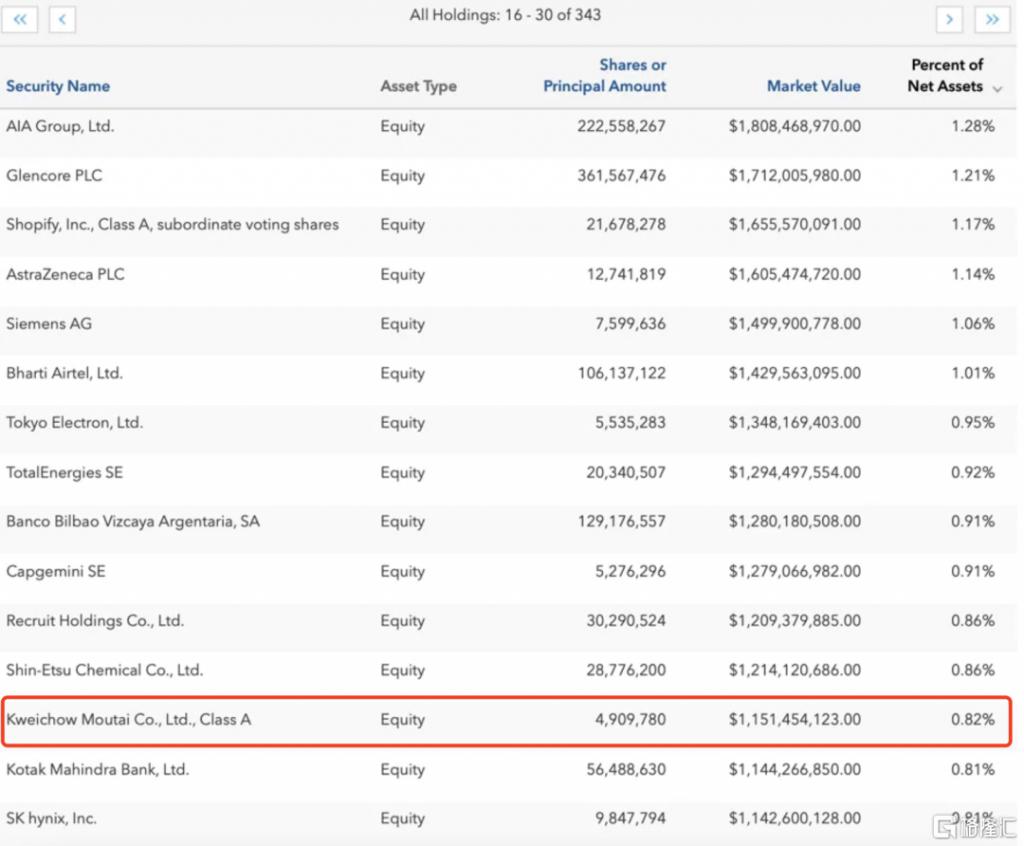

美国资管巨头资本集团旗下旗舰基金——欧洲太平洋成长基金增持贵州茅台。

资本集团是全球知名的长线投资机构,最新管理规模超过 2 万亿美元。欧洲太平洋成长基金在 1984 年成立,由 13 位资深的基金经理共同管理,最新规模约 1370.13 亿美元,折合 9921 亿元人民币。

2024 年一季度末,欧洲太平洋成长基金持有 490.98 万股贵州茅台,较 2023 年底的 452.29 万股增加 38.69 万股。

( 本文内容均为客观数据信息罗列,不构成任何投资建议)

截至目前,欧洲太平洋成长基金是全球持有贵州茅台股份数最多的主动管理公募基金产品。值得注意的是,欧洲太平洋成长基金通过互联互通机制持有,持仓被统计在香港中央结算公司名下。

北向资金一季度也在增持贵州茅台,通过香港中央结算公司增持了 412.50 万股贵州茅台,市值约 70 亿人民币。

截至一季度末,持有贵州茅台股份数最多的公募基金为华夏上证 50ETF,持有 1052.05 万股贵州茅台,一季度增持 281.17 万股。华泰柏瑞沪深 300ETF、易方达沪深 300ETF 也持有较多的贵州茅台。

一季度谁在卖出茅台?

易方达蓝筹精选是境内持有贵州茅台最多的主动管理公募基金产品,其在一季度减持了贵州茅台 14.95 万股。截至一季度末,易方达蓝筹精选持有贵州茅台 225.05 万股,少于欧洲太平洋成长基金的 490.98 万股。

截至今年一季度末,金汇荣盛三号私募证券投资基金、瑞丰汇邦三号私募证券投资基金均从贵州茅台前 10 名无限售条件股东名单中消失。