国产内窥镜市场份额大增,背后CDMO是最大助攻

文 | vb 动脉网

国内内窥镜市场格局正经历变革期,国产市场份额大大提升。多家国产企业涌入内窥镜市场,2022 年国内就至少有 48 款内窥镜系统获批,以一次性内窥镜和硬镜为主。新进入者表现凶猛,迈瑞近年来才推出内窥镜产品,根据《中国医疗器械蓝皮书 2023》,2022 年以约 7% 的份额,超越史赛克跻身前三,而老牌外资企业则面临挑战。

内窥镜市场参与者数量大幅提升,是合同研发制造组织(CDMO)作为产业支撑让内窥镜生产制造门槛大大降低。国内外 CDMO 企业已经能够提供完整的内窥镜成像系统方案,国内企业通过代工或集成模组就可以在短期内获得内窥镜产品注册证。

一次性内窥镜领域由于产品结构相对复用型产品更简单、对于成本控制要求高,也催生了极大的内窥镜代工需求。

在产业结构和市场格局的双重变化下,国内内窥镜 CDMO 产业链正在悄然崛起。

图表 1 内窥镜 CDMO 近期融资情况

整机厂家与 CDMO 企业相互成就

在医疗器械领域,鲜见大型的 CDMO 企业。但内窥镜领域是个例外,国内科创板上市 CDMO 企业海泰新光就来自内窥镜领域。

海泰新光与全球巨头史赛克合作 10 年,每年从史赛克那里获得上亿元订单。史赛克发展为全球荧光内镜龙头的路上,海泰新光是重要的上游部件提供商。

为什么内窥镜领域能够诞生大规模的 CDMO 企业。

内窥镜行业的产业特性决定了其对精密制造的高要求。由于内窥镜系统包含众多高度精密的零部件,并且涉及光学、机械、电子和计算机等多个学科,因此其产业链条长且复杂。采用 CDMO 模式,可以将不同领域的技术分散至专业的上游企业,减少基础研究和开发的投入,能缩短产品上市的时间。

对于国产企业中的新进入者,它们面临着更高的产品和技术迭代需求。因此,它们对于 CDMO 模式的依赖性也更为显著,以期通过这种模式来缩短研发周期,提高市场响应速度,并最终在竞争中获得优势。

为实光电创始人曹后平表示:" 过去,全球内窥镜市场由日企主导,他们产品迭代速度相对较慢,有足够的时间去慢慢打磨产品,所以他们的供应链基本也都由自己掌握。而国产企业作为新进入的追赶者,产品需要快速迭代,对于生产响应速度要求高,企业提出的创新需要解决大量工程技术难题,代工的模式术业有专攻,能更快地将设计图纸的上的模型转换为样机,再形成大规模量产。"

在内窥镜领域,整机制造商与上游企业之间建立了一种互利共赢的合作关系,而非单纯的采购与供应关系。整机制造商负责提出创新的设计理念,而 CDMO 企业则利用其专业能力,迅速攻克工程化挑战,并实现规模化生产。这种协同合作模式不仅加速了产品从概念到市场的转化过程,而且也促进了整个产业链的创新和效率提升。

以史赛克和海泰新光的合作为例,2006 年,史赛克想用 LED 光源替代原有的氙气光源。该项目持续了两年,但进展并不顺利。于是,史赛克在全球寻找新的 LED 解决方案。海泰新光凭借技术积累,用三个月做出了原理样机,推出了第一代医用 LED 光源模组,成功进入到史赛克供应商名单中。

此后,史赛克又为降低胆总管手术失败率提出研发荧光内窥镜需求,海泰新光与老牌内窥镜生产商同台竞争,最终率先研发出荧光内窥镜镜体、光源模组和适配镜头,成为史赛克荧光内窥镜三大部件唯一供应商。

虽然目前国内部分企业是直接购买整机解决方案,但良性的合作方式中,整机厂家在在产品设计和迭代方面发挥着引领作用。同时在产品开发过程中提供关键的指导和反馈,确保产品能够满足市场需求并保持技术领先。

卓外医疗作为国内内窥镜企业,选择了全链路自主研发的路线,自主掌握核心技术后再将部分部件的加工外包。选择这种发展路线一是因为卓外医疗在 2015 年进入内窥镜行业,国内 CDMO 产业链尚未成熟,海外技术合作受限;再者企业坚定初心,要做自主原创,具有创新性、差异化高品质的产品。

卓外医疗运营总监赵辉表示:" 核心的光、电、算的技术需要自己掌握后,再将部分部件外包才能保证系统的完整性和稳定性。内窥镜的设计包括前端的成像、照明、摄像图像采集再到主机算法处理,这个链条上如果整机企业不掌握系统的开发能力,在整机兼容性和临床应用中就很难达到理想的效果。"

CDMO 企业则依赖整机厂家强大的品牌和渠道优势。内窥镜市场对品牌和分销渠道的依赖性较高,这恰恰是整机制造商凭借长期积累所建立的核心竞争力。整机制造商凭借其强大的品牌影响力和广泛的分销网络,能够更有效地覆盖众多终端医院,并与医生群体建立紧密联系。相比之下,合同研发制造组织(CDMO)尽管可能涉足终端市场,但在品牌认知度和渠道渗透力方面,往往难以与整机制造商相抗衡。

为实光电创始人曹后平表示:" 内窥镜国产替代以及全球化正在高速发展的进程,下游厂商能否成功除了与技术、产品力相关,与销售市场渠道关联度也极高。对于上游企业来说,核心成功要素则是产品质量、稳定性及成本控制。"

内窥镜领域的特殊性在于其对精密制造的严格要求和多学科交叉的技术特点,这为 CDMO 企业的成长提供了肥沃的土壤。整机制造商的品牌和渠道优势为 CDMO 企业提供了稳定的市场入口。这种相互依赖、相互促进的关系,是内窥镜领域能够孕育出大规模 CDMO 企业的关键所在。

一次性内窥镜 CDMO 潜力最大

内窥镜细分领域较多,按照应用场景可以分为硬镜和软镜;按照使用次数分为一次性内窥镜和重复性内窥镜;按照成像原理可以分为光学镜和电子镜。

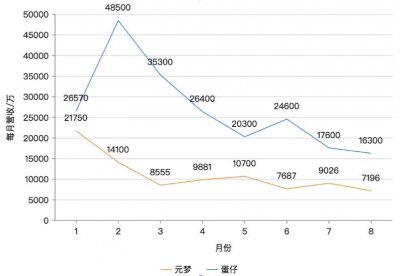

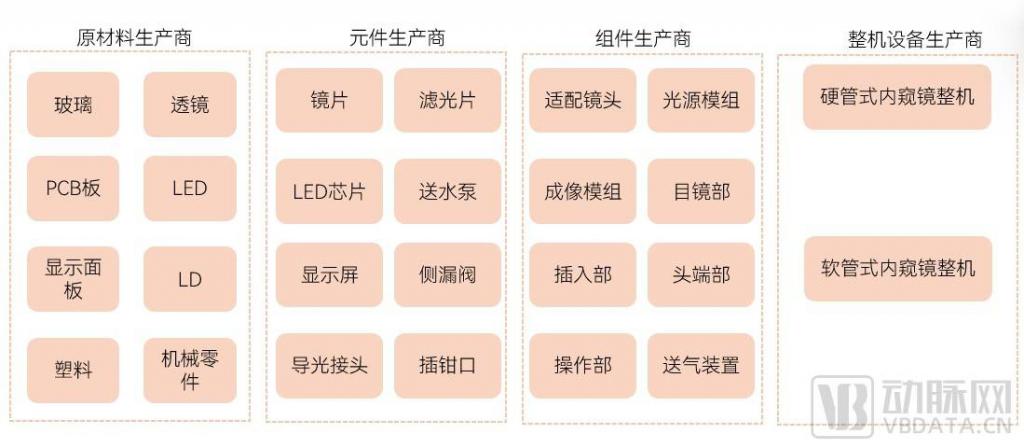

数据来源:行行查研究中心 图表 2 内窥镜产业链图谱

在众多类别中,哪些内窥镜 CDMO 企业市场机会更大?

随着临床对内窥镜简单、经济和安全度的要求,预计一次性内窥镜的市场需求将显著增长。这种内窥镜因其较低的配置成本和无需消毒的特点,非常适合在大型医院、乡镇医院以及门诊等多种医疗环境中使用。在中国,一次性内窥镜在泌尿外科肾结石手术中的应用已经相当普及。而在国际市场上,一次性支气管镜、一次性输尿管镜和一次性胆胰管镜等产品得到了广泛的推广。

而 CDMO 模式更具成本优势,在用量大的一次性内窥镜领域具备规模效益,可以为下游整机厂家提供更具成本优势的解决方案。

不同于硬镜和软镜市场此前由进口企业形成了寡头主导的市场格局,一次性内窥镜国内外同步发展,国内产业链也加速走向成熟。

以为实光电为例,为实光电掌握了核心的摄像模组生产能力,在一次性内窥镜代工中核心模组是摄像模组,摄像模组融合了光机电算技术,包含 CMOS 芯片,价值占比最高,加上一次性内窥镜会简化结构设计,更加凸显了摄像头模组在其中的占比,摄像头模组在其中占比达到 50%-80%,是整个一次性内窥镜部件中最重要的部分,也决定了关键的图像质量。为实光电摄像模组供应国内多家下游企业。随着下游企业需求升级,为实光电开始提供 CDMO 服务,为客户提供完整解决方案,为具有市场渠道触达能力的企业提供快速、高质的部件或整镜产品。

除了一次性内窥镜,硬镜的代工生产同样有一定市场潜力。硬镜可以分为光学镜和电子镜两类,电子镜需要在狭小的空间封装图像传感器等模组,解决封装尺寸限制、出光区域、干扰及安全性等问题,国内只有少数企业具备电子镜模组封装和生产的能力。光学硬镜全球供应链相对成熟。光学内镜系统主要分为光学镜体、光源、摄像模组、主机四大部分组成,光学内镜系统的全球代工已经形成了成熟产业链。

● 光学镜体核心技术包括光学设计、加工、镀膜、封装各环节,全球已经形成了成熟的供应链。全球镜体主要供应商包括德国狼牌、卡尔史托斯、德国雪力、卓外医疗、海泰新光。

● 光源提供内窥镜照明,作为内窥镜整机系统的重要组成部分,其亮度、色温和色彩还原等性能对图像质量具有重大影响。荧光光源模组的激发和生产难度更高,国内企业海泰新光在荧光光源模组生产上达到世界领先水平。

● 摄像模组:将内窥镜头所成的光学图像再次成像到摄像手柄的 CMOS 靶面上。

● 摄像主机:摄像主机模组占到内窥镜总成本的近 70%,包括芯片和算法,全球主流内窥镜主机系统的厂家,主要供应商包括日本池上、松下、日立、海康慧影等。

复用式软镜对于 CDMO 的需求较低,因为软镜净值高,复用式使用出货量并不大,所以大部分软镜企业选择采购核心零部件自主加工生产,将非核心的的五金机加工件、金属机加工服务外包。

如何成长为全球链主

国内内窥镜产业链真正的崛起需要依赖相关材料、工艺技术进步和强大的供应链作为支撑。早期,光学成像模组日本企业主导,日本和德国具有精密光学加工封装技术,国内企业很难寻找技术合作。即使是达成了合作意向,国内企业也曾遭遇过国外供应商在响应速度和配合度上的制约,导致成品不达预期。

作为内窥镜产业链中的重要一环,内窥镜 CDMO 该从哪些方向提升竞争力?

第一是研发设计制造的专业能力,内窥镜 CDMO 集创新研发和供应链为一体,在医疗器械 CDMO 行业中处于高壁垒领域,需要在内窥镜领域有着丰富的技术沉淀和经验。只有掌握核心模组生产能力,有能力帮助客户实现技术优化,概念落地的企业才能持续获得稳定订单。

其次是成本控制能力。CDMO 企业需要通过有效的成本控制,提供高性价比的产品,以满足客户对价格和质量的双重需求。尤其是在一次性内窥镜领域,国内有超过 60 家厂家,下游品牌之间竞争激烈,压力也传导至上游供应商,对 CDMO 企业的成本控制能力提出了更高要求。此前,虽然有国内 CDMO 企业进入硬镜领域并取得部分成果,但由于量产成本过高,初期市场反馈不佳。

最后,跟谁合作,决定了 CDMO 企业的高度。CDMO 企业需要拿到全球主要参与者的订单,跻身全球供应链。全球领先的制造商对上游合同研发与制造组织(CDMO)企业而言,无疑是一种强有力的信誉保证。这样的合作伙伴不仅能够确保 CDMO 企业遵循业界最高标准,而且往往伴随着大量且稳定的订单需求。这种合作关系还能显著提升 CDMO 企业在与其他潜在合作伙伴进行商务谈判时的议价能力。

随着国内内窥镜供应链逐渐成熟,也意味着国内内窥镜市场竞争进入下一阶段竞争局面,行业进入逻辑发生转化,从原来的长时间大投入的逻辑变成加强产品力、重点拓展渠道市场。目前,下游品牌正处于快速放量,高速发展的阶段,而对于上游厂家来说,具备上游核心部件能力的企业将会崛起。