不上市毋宁死?喜马拉雅冲击ipo的四次虐恋

文 | 读娱,作者 | 赵二把刀

喜马拉雅又又又又要冲击 ipo 了!

虽然无论是港股还是 a 股都仍然处于风雨飘摇的阶段,但对于曾经处于 " 耳朵经济 " 领跑者位置,被资本追捧的 " 独角兽 " 喜马拉雅在 " 降本增效 " 初见成效之后迅速将 ipo 提上日程,并于日前向港交所提交招股说明书——喜马拉雅屡次冲击 ipo 的历程格外曲折,不过作为传统互联网创业经济的典型案例,喜马拉雅确实是必须要以 " 上市 " 为阶段性目标的。

传统互联网创业经济,就是靠模式吸引投资,以融资扩大市场,然后以上市给各种机构的投资以退出作为变现,这也是过去 20 多年国内互联网经济得以兴盛的重要模式。

对喜马拉雅而言,在 2019 年未能冲击 ipo 成功,也意味着其代表的 " 耳朵经济 " 其实已经很难成为风口存在了。

01

喜马拉雅 2012 年成立,第二年年底用户数突破千万,2016 年底用户数超过了 2 亿。一时间集资本的万千宠爱,10 年间先后融资 9 轮,累计融资超 90 亿人民币,估值一度逼近 300 亿元。

确实,喜马拉雅为代表的耳朵经济一度成为互联网行业中心舞台的焦点。根据招股书,腾讯、阅文、小米、好未来、索尼音乐为喜马拉雅战略投资者,主要财务投资者包括美国泛大西洋投资集团、挚信资本、高盛、兴旺投资、创世伙伴资本、中国互联网投资基金、上海文化产业发展投资基金、嘉兴秀洲金控等。

2016 年~2019 年,可以说是整个 " 耳朵经济 ",也就是在线音频行业最风光的年头。

除了喜马拉雅之外,蜻蜓 fm 在彼时也是资本市场的宠儿。根据资料显示,从 2011 年成立之后,蜻蜓 fm 也是有过近 10 轮的融资,投资者名单中不乏百度、小米、创新工场、智度股份以及中文在线等知名机构。

喜马拉雅和蜻蜓 fm 以及荔枝,也被称为在线音频的三强,被认为是有可能改变互联网经济版图的,但站在 2024 年的角度来看,如果在最风光的年头上市成功,喜马拉雅或许真的会成为一方互联网经济的霸主。可惜的是,这一切并没有真的发生。

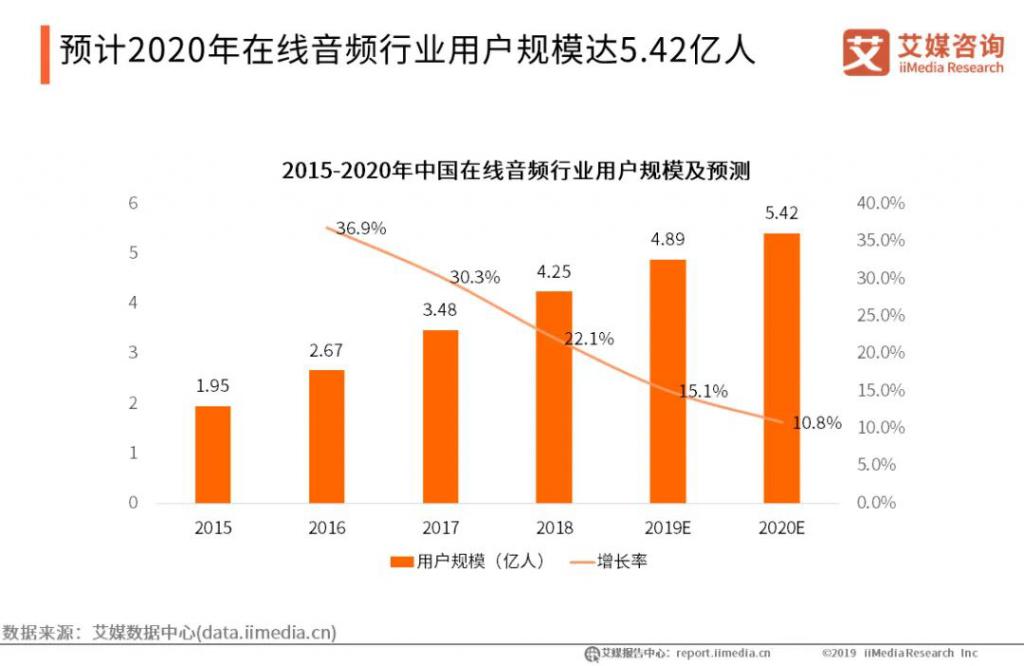

2019 年之后,在线音频的发展开始放缓,喜马拉雅等在线音频平台也都遇到了发展的瓶颈。根据艾媒咨询发布的《2019-2020 年中国在线音频专题研究报告》显示,中国在线音频行业用户规模从 2016 年的 2.67 亿人逐年增加到 2018 年的 4.25 亿人,但增速却从 2016 年的 36.9% 一路下滑到了 2018 年的 22.1%。

好日子过去了,但日子还要过。喜马拉雅和蜻蜓 fm 也都走上了降本增效的道路。

02

从数据上来看,喜马拉雅 " 降本增效 " 是有成效的。

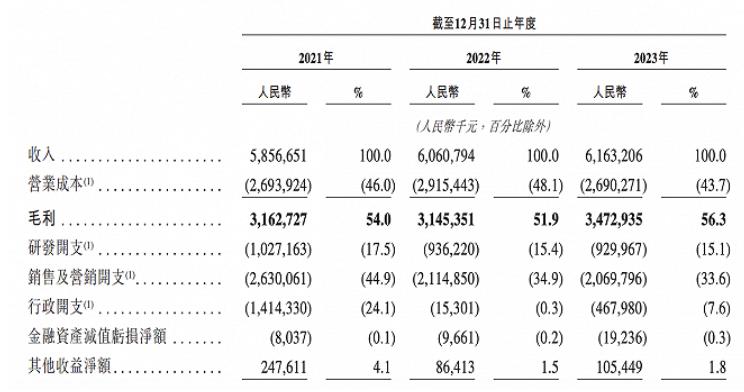

根据最新招股书,喜马拉雅 2023 年营收为 61.6 亿元,经调整净利润为 2.24 亿元。最新招股书披露了喜马拉雅 2023 年全年的经营情况。喜马拉雅 2021 年、2022 年、2023 年营收分别为 58.6 亿元,60.6 亿元、61.6 亿元;毛利率分别为 54%、51.9%、56.3%。2021 年、2022 年、2023 年经调整净利润分别为 -7.18 亿元、-2.96 亿元、2.24 亿元。

在此之前的 2019 年至 2021 年,喜马拉雅年内亏损逐年增长,分别从 19.25 亿元、28.82 亿元增至 51.06 亿元,经调整年内亏损则分别为 7.49 亿元、5.39 亿元、7.59 亿元,三年累计净亏损超 20 亿元。其高管曾表示,对于喜马拉雅来说,现阶段还是处于策略性亏损期,以不断投入换取更多份额更大规模和更强的用户粘性,一旦这些优势巩固,在此基础上进行变现就会顺理成章。

在 2022 年的 8 月,喜马拉雅创始人兼 CEO 余建军曾在内部员工大会上表示,要在 2022 年第四季度实现单季盈利,扭转长期亏损局面,并将在 2023 年实现全年盈利,5 年后,实现年收入 200 亿元、盈利 40 亿元。目前来看,喜马拉雅于 2022 年第四季度首次实现单季度千万级的盈利,这也是喜马拉雅创业十年来首次实现盈利。

对于 2023 年盈利能力有所提高,喜马拉雅在招股书中表示主要是由于用户群扩大、变现能力增强以及成本结构优化带来的毛利率改善和经营效率提升。

招股说明书上的数据也在验证这一点,2021 年至 2023 年,喜马拉雅销售及营销开支占总收入的百分比连续下降,2021 年为 44.9%,2022 年降为 34.9%,2023 年为 33.6%。研发开支占总收入的百分比由 2021 年的 17.5% 下降至 2022 年的 15.4%,并进一步下降至 2023 年的 15.1%,2023 年其研发开支约为 9.3 亿元。

此外,撇除股份支付费用的行政开支(主要包括雇员福利)占总收入的百分比由 2021 年的 10.7% 下降至 2022 年的 9.2% 及 2023 年的 7%。

如何理解招股说明书的这些数据?

简单来说,就是喜马拉雅的营收增速已经很缓慢——发展遇到瓶颈;

成本连续下降,从研发到行政开支占比都在下滑——外界解读为裁员等行为的效果立竿见影。

也就是说,喜马拉雅以及其所在的独立在线音频的赛道,已经是一个很稳定的市场,想要盈利就只有挖掘内部的潜力了。

作为行业龙头喜马拉雅遇到的问题,蜻蜓 fm 也是一直存在的。蜻蜓 FM 一直以来,也面临行业共性问题,即行业受众面较窄、民众付费意识较薄弱的问题,在盈利探索上也始终未能有所突破。此外,在有声书等领域,蜻蜓 fm 的探索也一直未能出现让人眼前一亮的业绩。可以说,蜻蜓 fm 和喜马拉雅一样,都受制于行业的桎梏难以破局。

以打赏模式成功赴美上市的荔枝 fm 同样日子不好过。在去年 11 月发布的 2023 年第三季度的财报显示,荔枝第三季度营收 4.251 亿,净亏损 6200 万,月活用户 4210 万,付费用户月 40 万。从营收上来看,荔枝大概是喜马拉雅的四分之一;而从用户规模上来看,喜马拉雅也是 " 遥遥领先 ",根据招股说明书,2023 年,喜马拉雅全场景平均月活跃用户达 3.03 亿,移动端平均月活跃用户达 1.33 亿。

应该说,荔枝 fm 上市后对于喜马拉雅的地位没有任何的冲击。那么,如果此次喜马拉雅能成功登陆港股,会让耳朵经济迎来新的春天吗?

03

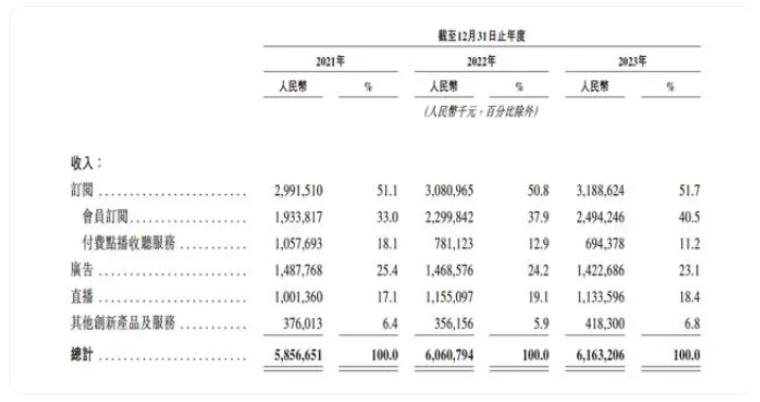

根据招股说明书,喜马拉雅的营收来源,付费订阅、广告、直播以及其他创新产品及服务是四大支柱,2023 年收入分别为 31.89 亿元、14.23 亿元、11.3 亿元和 4.18 亿元,营收占比分别为 51.7%、23.1%、18.4%、6.8%。

付费订阅服务是喜马拉雅主要的营收来源,包括会员订阅及付费点播收听服务,从 2021 年至 2023 年营收占比都在 50% 以上。广告收入是喜马拉雅的第二大营收来源。过去三年,广告收入在总收入的占比分别为 25.4%、24.2% 及 23.1%。喜马拉雅直播服务的收入主要来源于销售消耗性虚拟礼物及物品。2021 年、2022 年及 2023 年,这部分收入占总收入的比例分别为 17.1%、19.1% 及 18.4%。

此外,播客赛道正在成为喜马拉雅近两年的发力重点。其高管曾对外介绍,喜马拉雅目前播客单日播放用户近 600 万。

但无论是会员订阅还是广告又或者是播客,喜马拉雅都必须要面对用户增速放缓甚至是流失的事实,以及在线音频固有的行业难点,比如广告的加载形式等等。

不过对喜马拉雅,以及蜻蜓 fm 这两家在线音频的独立厂商而言,大市场竞争的加剧也是其想要实现第二春很难迈过去的门槛:

短视频和直播,仍然在蚕食大量的用户时间,喜马拉雅以及蜻蜓 fm 很难独自扛过这种用户喜好的大趋势;

音频领域,更是早已经成为巨头们跑马圈地的重灾区。腾讯音乐、B 站、抖音、网易云音乐等早已经在音频领域有所布局,腾讯音乐并购懒人听书后推出懒人畅听,以腾讯音乐庞大的用户规模,长音频业务获得资源倾斜之后增长潜力不容小觑;B 站此前已全资收购猫耳 FM,去年 9 月又投资配音公司音熊联萌,在后者的股东名单里出现了阅文集团的身影,字节也推出番茄畅听,网易云音乐增加了有声书和播客入口——音频市场的竞争已经非常充分,用户也早已经被分化。

微信也在发现页面增加了 " 听一听 " 功能,用户的增速非常惊人。此外,在播客领域,小宇宙也已经形成了类似知乎和豆瓣的品牌影响力。

喜马拉雅想要领各赛道风骚,难!受限于整个行业的局限性,喜马拉雅的增长空间在外界看来确实已经触顶。

但作为行业观察者,读娱君也希望喜马拉雅此次 ipo 能够顺利,毕竟可以给各路投资者一个退出的可能,也可以让喜马拉雅有更好的融资渠道来继续在音频领域奋斗。读娱君在 2021 年写音频领域的话在此时仍然成立," 读娱君仍然很期待喜马拉雅能够成功赴港 ipo,甚至更进一步在国内上市。一方面,是因为音频确实有着独特的魅力,另外一方面,通过喜马拉雅的上市以及资本市场对其的追捧程度,是能够看到耳朵经济究竟能够走多远并且能够给用户带来什么样的惊喜…… "

祝喜马拉雅好运!