顺丰系连环募资运作:子公司发债,母公司赴港

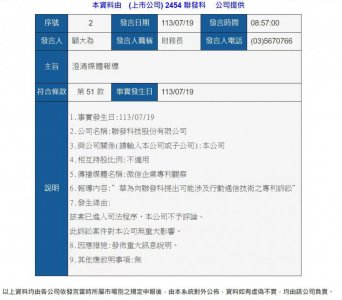

7 月 19 日,顺丰控股(002352.SZ)公告称全资子公司深圳顺丰泰森控股(集团)有限公司(下称 " 泰森控股 ")完成 2024 年面向专业投资者公开发行公司债券(第二期)(下称 " 第二期债券 ")的发行。

公告显示,此次泰森控股的发债规模为 5 亿元,票面利率为 2.30%。

此前证监会已同意泰森控股发行不超过 50 亿元额度的债券。就在今年 3 月,泰森控股才刚发行了一笔 5 亿元的债券。

如此来看,泰森控股还有 40 亿元的额度未使用。

值得一提的是,顺丰控股也已向港交所递交了 IPO 申请。

这已经是顺丰控股第二次向港交所发起冲刺。早在去年 8 月,顺丰控股就向港交所递交了 IPO 申请。

已经拖了近 1 年港交所 IPO 之旅背后,或许还和市场的流动性有关。

今年 3 月,阿里旗下的菜鸟智慧物流已经主动撤回了港交所 IPO 申报材料。顺丰控股能否顺利登陆港交所,成为快递行业首家 "A+H" 股上市公司,市场正在持续观察。

发债 + 赴港

此次发债的主体系顺丰控股的全资子公司泰森控股。

7 月 19 日,泰森控股完成 5 亿元发行规模、2.30% 票面利率的第二期债券的发行,不过此次债券利率与 3 个月前相比,有所降低。

今年 3 月,泰森控股才刚完成第一期债券的发行,发行规模同样是 5 亿元,期限为 3 年,但票面利率可达到 2.60%。

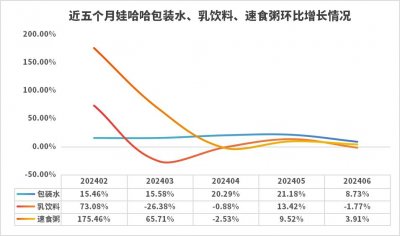

" 资产荒 " 的背景下,优质民企发债的票面利率一路下行亦符合当前的市场行情。

Wind 数据显示,今年 1 月民企信用债发债利率中位值仍达到 2.85%,但今年 3 月、4 月、5 月分别仅为 2.60%、2.51%、2.38%。

目前泰森控股仍有 40 亿元的额度未发行。

今年 1 月,证监会同意泰森控股向专业投资者公开发行面值总额不超过 50 亿元的公司债券,采用分期发行方式,批复自同意注册之日起 24 个月内有效。

照此计算,泰森控股目前仅发行了五分之一额度的债券。

值得一提的是,顺丰控股也已向港交所递交了 IPO 申请,有望成为快递行业首家 "A+H" 股上市公司。

关于赴港上市,顺丰控股筹划已久。

早在 2023 年 8 月,顺丰控股就发布公告称正在筹划港交所上市的事宜。

" 公司将充分考虑现有股东的利益和境内外资本市场的情况,在股东大会决议有效期内选择适当的时机和发 行窗口完成本次发行并上市。" 顺丰控股指出。

此后,顺丰控股就向港交所递交了 IPO 申请,但此后便再无新进展。

同期,菜鸟智慧物流也向港交所发起了冲击,而后来同样无果。

这或许也和港股市场流动性不足有关。

2023 年,港股市场的 IPO 募资额仅为 371.89 亿港元,同比下滑了超 6 成,创下近 10 年的新低。

正味集团(2147.HK)、易点云(2416.HK)等共计 17 家公司的 IPO 募资额甚至在 1 亿港元以下,该类公司家数占比达到四分之一。

今年 3 月,阿里巴巴集团宣布物流子公司菜鸟智慧物流已撤回在港交所的上市申请。

阿里巴巴集团董事会主席蔡崇信直指,市场可实现的任何估值,都无法反映菜鸟真正的战略价值。

" 但考虑在阿里集团内的战略角色和未来的规划,以及目前充满挑战的 IPO 市场环境,我们认为菜鸟在当前或可预见将来进行 IPO 并不符合集团的发展策略。" 蔡崇信表示。

即便如此,顺丰控股还是在今年 6 月末再度递表港交所,其又能否斩获理想的估值,仍是未知数。

此番上市,顺丰控股聘请了高盛、华泰、JP 摩根、UBS、中金合计 5 家投行作为整体协调人,较前度 IPO 增设了 UBS、中金 2 家投行。

加码东南亚

目前顺丰控股的业务主要分成速运及大件、同城即时配送、供应链及国际三大部分。

速运及大件是顺丰控股的主要收入来源。2021 年至 2023 年该业务分别创收 1606.76 亿元、1697.65 亿元和 1868.90 亿元,占比在 6 成 -7 成。

具体来看,速运及大件业务分部下的时效快递是顺丰控股的核心优势,2023 年创收 1154.56 亿元,占总收入的比例达到 44.7%。

弗若斯特沙利文数据显示,2023 年顺丰控股的时效快递业务在中国的市场份额已经达到 63.9%。

" 我们强大的服务能力不断增强及集成,确保了卓越的服务质量,这体现在(其中包括)进一步优化交付效率及客户体验,使我们能够把握经济及消费逐步复甦带来的增长机遇。" 顺丰控股指出," 进一步丰富及升级我们的时效快递服务产品,以涵盖更多服务场景,包括我们在主要城市之间在半天内提供的时效快递服务。"

运输资源则是保证时效的砝码。

弗若斯特沙利文数据显示,截至 2023 年末,顺丰控股运营 103 架全货机,所运营货量占当年中国航空货运量的比例已经达到 33.8%。

速运及大件是顺丰控股此番冲刺港交所的核心业务板块。

在此之前的 2021 年,顺丰控股已经分拆负责同城即时配送业务的子公司顺丰同城(9699.HK)登陆港交所。

尽管顺丰快递相比于通达系拥有更高的客单价,但其赚钱能力却不如中通快递。

2023 年,顺丰快递的速运物流业务票均收入为 16.06 元,同期中通快递(2057.HK)、申通快递(002468.SZ)、圆通速递(600233.SH)和韵达股份(002021.SZ)分别仅为 1.27 元、2.23 元、2.41 元和 2.30 元。

但同期顺丰快递的利润率为 3.06%,低于中通快递 19.71 个百分点。

这也和顺丰快递的直营模式有关,其直接把控最初一公里收件到最后一公里派送的端到端物流链条,具有重资产的特点。但中通快递等主要采用加盟的方式,减轻了成本负担。

劳工成本是顺丰快递的重要支出。2023 年达到 1027.85 亿元,占收入的比重达到 39.77%。

与其在国内 " 卷 ",不如加码境外市场。

此番上市,顺丰控股的重要目的是发力东南亚市场。

顺丰控股计划将部分募集资金用于加强及提升在亚洲(尤其是东南亚)的物流服务及网络覆盖,包括扩大在东南亚的人才库、与当地物流企业建立合作关系等。同时还计划在北美、欧洲和东南亚等重点增长地区维护和升级海外仓库和物流产业园等。

不仅如此,顺丰控股还计划通过并购等方式以提升其跨境物流的能力。

目前境外业务在顺丰控股的收入结构中比例较低。2023 年境外地区创收 348.99 亿元,占比为 13.5%。

此次顺丰控股能否顺利登陆港交所,市场正在拭目以待。