金价屡创新高,龙年投资的「黄金」机会何在?

作者 | 张心睿

编辑 | 丁卯

2023 年,中国经济曲折复苏。

在一季度强势回暖拉满市场预期后,二季度开始,随着经济数据的低位运行,市场悲观情绪开始急速升温;与此同时,海外主要经济体也并没有如期出现衰退。在预期差之下,人民币资产面临较大的调整压力,年内,股市、基金、期货、债市表现均不及预期。

而以人民币计价的黄金资产作为 2023 年国内市场为数不多的上涨标的,年内幅达到了 16.4%,甚至略好于国际黄金的 13.2%。

图:伦敦金与人民币黄金价格对比 数据来源:wind

在金价持续上涨的推动下,国内黄金消费也迎来了一轮小爆发。

据中国黄金协会统计数据显示:2023 年,全国黄金消费量达到 1089.69 吨,同比增长 8.78%。其中:黄金首饰消费量 706.48 吨,同比增长 7.97%;金条及金币 299.60 吨,同比增长 15.70%;工业及其他用金 83.61 吨,同比下降 5.50%。受益于首饰和金条金币的需求放量,消费黄金价格更是突破了 500 元 / 克大关。

那么,在经历了去年的优异表现后,2024 年黄金是否还具备配置价值呢?投资黄金长期和短期的逻辑又是什么?站在资产配置的角度,普通投资者应该如何参与其中?

1 月 30 日,36 氪财经直播间携手海通证券,举办了以 " 龙年投资的‘黄金’机会—— 2024 年资产配置系列之黄金专场 " 为主题的专场直播。活动邀请到国泰量化投资部金融工程总监、黄金基金 ETF 基金经理艾小军与海通证券研究所首席宏观分析师梁中华,为投资者解答了 2024 年黄金投资中的一系列问题。

什么是黄金价格的长期驱动力?

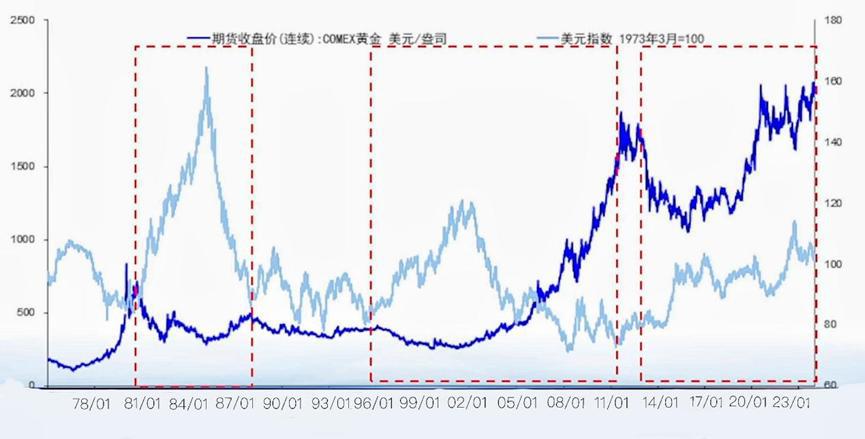

从长周期来看,美元的信用周期变化是推动金价波动的主要原因。

根据马克思的观点,黄金天然是货币,其几乎具有成为货币的所有属性。作为极其稀缺的贵金属,黄金在全球的储量相对有限,且易于储藏,具备较长的久期。正是因为这些属性的存在,使得黄金与纸币之间存在天然的竞争关系。在布雷顿森林体系瓦解后,美元在全球的信用货币体系当中占据着非常重要的位置,这也决定了美元作为纸币的代表,与黄金的价格走势存在极强的负相关性。

图:黄金与美元信用周期 数据来源:海通证券

根据嘉宾的观点,近年来,在逆全球化的影响下,各国央行对美元主导的信用体系有所动摇,而黄金作为央行的硬通货重要性则显著提升。除此之外,近年来美元的持续超发,进一步加速了美元信用体系的动摇。

2008 的次贷危机 ,包括 2020-2021 年新冠疫情爆发以后,在几次大的经济危机时期,美联储均选择了传统的宽松货币政策叠加量化宽松的刺激,导致了美元的持续超发。展望未来,如果美国经济再次走弱的话,美元继续超发的趋势应该很难改变。在这样的背景下,黄金的稀缺性就会体现得更为明显。

所以,站在长期的角度来看,在逆全球化和美元持续超发的双重影响下,美元的信用其实是在慢慢下降的,而黄金作为美元信用体系的一面镜子,其长期的配置价值将会逐步凸显。

对这个变化趋势最好的诠释,就是去年 3 月以后,各国央行纷纷加码了黄金的购买力度。如果以外汇储备代表美元信用体系的需求,那么黄金储备则代表了美元信用体系之外的需求。通常来讲,两者之间存在明显的负相关性,2022 年以来,两者的剪刀差走向了极致,全球央行外汇储备较 2021 年下降了 7%,而黄金储备则上涨了 3%,创下有数据以来的新高。这背后最根本原因其实就是因为全球央行对美元信用体系产生了信任危机,因此希望通过增持黄金来增加法定货币的信用支撑。

图:全球黄金储备 数据来源:海通证券

短期的黄金是否已经过度定价了?

去年 12 月,伦敦金现货创下了 2146.8 美元 / 盎司的历史新高,虽然年初至今金价出现了小幅回调,但整体仍然维持在 2000 美元 / 盎司的高位之上。黄金价格的持续高企,令市场开始担心黄金被过度定价的风险。

从短周期的角度来看,美国的货币政策动向、包括美债利率的变化是主导金价波动的主要因素。所以,黄金短期是否被过度定价,本质上就是需要判断目前黄金是否已经充分交易了美联储的降息预期。

图:黄金与美债利率 数据来源:海通证券

根据国泰基金黄金 ETF 基金经理艾小军的观点,尽管目前的黄金价格部分交易了美债利率的下行,但其中更多的其实是对近两年地缘政治频发所带来的避险需求的交易。从这个角度而言,目前黄金可能并没有充分定价美联储降息的预期,因此,未来如果降息真的开启,黄金仍具备较好的投资机会。

那么,2024 年是否会迎来美联储的降息呢?

从美国的经济表现来看,目前美国经济增长的韧性仍然较高,基本实现了软着陆。背后主要得益于美国积极的财政政策刺激,此外,虽然美联储过去两年都在加息,理论上会对经济产生负面影响,但是实际上,加息从高利率传导到经济有一定的时间差,这样就导致它的经济短期并没有收到加息的实质性冲击。

但是展望未来,根据海通证券梁中华的观点,由于美国的利率还处在比较高的位置,对居民房贷会存在边际影响,另外也会影响到财政端的压力。因此预计,2024 年美国的财政刺激规模相比去年会有所退坡,尤其是赤字率会有所下降;即使在赤字率维持不变的情况下,因为利率的攀升,美国财政资金当中用于付息的占比也会提升,这样用来经济支持的资金就会有所下降,所以如果考虑到美国财政刺激的退坡,同时叠加高利率影响的慢慢体现,那么,2024 年美国经济仍有一定的下行风险。

与此同时,如果再结合美国通胀下行的事实,经济和通胀的角度来说,其实美国已经具备降息的条件。至于时点何时出现,主要是要观察美国通胀出现更快速度的下行,或者是确定性的通胀不再反弹了以后。

如果从市场的交易预期来看,根据美债、TIPS 的期货的利率走势,市场目前对年内美联储降息仍有比较高的预期,且认为降息的幅度不会很小。所以如果以交易利率来评估目前金价的话,未来黄金仍有上涨空间。

至于涨幅有多大,根据艾小军的观点,叠加地缘政治风险的考量后,2024 年国际金价有望再创新高,目前市场对未来目标金价的普遍预期在 2500 美元 / 盎司附近,对比当前 2000 美元 / 盎司左右的实际金价,仍有超 20% 的上涨空间。

2024 年资产组合配置中的 " 黄金 " 机会

俗话说:" 乱世买黄金 , 盛世买古董 , 灾荒屯余粮。"

展望 2024 年,预计在全球经济和通胀面临回调压力,叠加美国货币政策从加息转向降息、财政刺激有所退坡的大背景下,黄金资产大概率仍会维持偏强的走势。根据梁中华的观点:在全球经济通胀降温、货币政策转向的背景下,可以继续关注黄金的长期配置价值。

而具体到实际操作思路上,根据艾小军的观点,2024 年黄金资产的价格变化节奏,主要与美联储货币政策的转向密切相关。跟随美联储货币政策的变化,在正式降息前,市场大概率仍会继续交易降息预期,所以黄金会呈现出上行的趋势;而随着降息靴子的落地,短期利好的兑现,导致黄金期货多头存在一些平仓压力,致使黄金价格可能会出现短暂的震荡回调;但一旦压力释放完成后,黄金大概率又会回到此前的上行通道之中,呈现继续上涨的趋势。整体来看,也就是说,2024 年黄金大概率会呈现出先涨后跌再上涨的大趋势。

在这样的背景下,如果站在投资的角度,相比金币、金条等更偏收藏价值的方式而言,黄金 ETF 因为具备更好的流动性变现能力,因此仍然是投资组合中配置黄金的首选。而且参考国外一些资产配置的经验来看,实际上从中长期的角度,不管是中小投资者还是高净值投资者,其资产组合中都会配置一部分黄金资产来达到分散风险,获取增值收益的目的。

考虑到 2024 年的宏观大背景和黄金价格的变动趋势,艾小军则认为,今年投资者配置黄金资产可以更乐观一些,组合中的配置比例相比传统 5%-10% 的中位数可以略高一些。

* 免责声明:

本文内容仅代表作者看法。

市场有风险,投资需谨慎。在任何情况下,本文中的信息或所表述的意见均不构成对任何人的投资建议。在决定投资前,如有需要,投资者务必向专业人士咨询并谨慎决策。我们无意为交易各方提供承销服务或任何需持有特定资质或牌照方可从事的服务。

关注获取更多资讯