京东挖潜海外

图片来源 @视觉中国

文|零态 LT

" 低价 " 一年后,京东交出了一份双增 " 答卷 "。

2024 年 3 月 6 日,京东披露 2023 年 Q4 及全年财报。数据显示,2023 年 Q4,京东营收 3061 亿元,同比增长 3.6%;归属净利润 84 亿元,同比增长 9%。2023 年,京东营收 10846.62 亿元,同比增长 3.7%,归属净利润 241.67 亿元,同比增长 132.8%。

如此亮眼的业绩,自然引得资本市场侧目。3 月 6 日以来,京东股价持续上行,3 月 12 日美股股价报收 26.07 美元 / 股,相较 3 月 5 日 21.44 美元 / 股的收盘价,上涨 21.6%。

不过将时间拉长来看,自 2021 年年初以来,京东股价持续下行,2023 年亮眼业绩带来的股价回调,距离三年前 100 美元 / 股左右的历史高点,还是显得有些微不足道。

这也从侧面说明,京东目前面临的最大挑战,不在于盈利与否,而在于想象空间有限。

低价一年后京东业绩紧追大盘

随着消费者的决策变得愈发理性,诸多电商平台业绩纷纷触顶,唯有拼多多靠低价策略异军突起。在此背景下,谋求进一步成长的京东,也瞄准了 " 低价 "。

在 2022 年底举办的京东零售内部大会上,京东创始人刘强东表示," 低价是京东过去成功最重要的武器,以后也是唯一基础性武器 ",将 " 低价战略 " 列为京东零售未来三年最重要的战略。

2023 年,京东围绕低价推出多项活动。比如,年初京东上线百亿补贴、9.9 元包邮频道,占据首页 " 黄金位置 "。双 11 期间,京东也喊出了 " 真便宜 " 的口号。

对内,京东不断调整组织架构,全面打通自营和 POP,并且以低价为流量分配标准,平等对外自营和 POP 商家。此举帮助京东俘获了众多新生代第三方商家。财报显示,2023 年,第三方商家数量同比增长 188%,新增商家数量同比增长 4.3 倍。

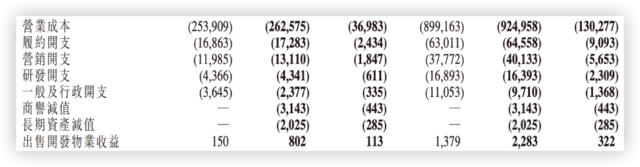

▲图:京东财报数据

有第三方商家作为 " 鲶鱼 ",再辅以持续的低价活动,京东得以斩获亮眼业绩。

最新发布的财报数据显示,2023 年 Q4,京东日用百货商品收入为 961 亿元,同比增长 0.2%,扭转了连续三个季度的下滑趋势;最核心的电子 3C 产品收入为 1503.53 亿元,同比增长 6.1%,创五个季度以来新高。

对比而言,国家统计局披露的数据显示,2023 年 Q4,家用电器及通讯器材绝对量同比增长 7.8%。电商行业存量红利收窄的背景下,京东电子 3C 产品收入增速与大盘保持一致,实属不易。

对此,京东 CEO 许冉表示," 去年一整年,京东始终加快推进平台生态和低价心智的建设,目前整体表现符合预期。"

净利润增速亮眼,核心业务价值表现如何

过去一年,京东持续推进低价战略,固然赢得了市场,但成本压力也随之上升。财报显示,2023 年 Q4,京东营销费用为 131 亿元,同比增长 9.4%,远高于 3.6% 的营收增速。

事实上,随着电商红利触顶,一众电商巨头的营销效率都在走低。以阿里为例,2023 年 Q4,其销售和市场费用同比增长 10.3%,也仅仅带动营收增长 5%。

不过好在,营销费用飞速增长的背景下,财务出身的许冉加大了对京东各刚性开支的控制。比如,2023 年 Q4,京东一般行政开支为 23.77 亿元,同比减少 34.79%,主要得益于股权激励减少。

整体而言,2023 年 Q4,京东履约开支、研发开支和一般及行政开支合计费用占比为 7.8%,同比减少 0.6 个百分点。

因大力控制成本,推进低价战略的同时,京东的净利润并未受损。财报数据显示,2023 年京东归属净利润 241.67 亿元,同比暴增 132.8%。

不过值得注意的是,2023 年京东的非经营利润也有十分亮眼的表现。

财报显示,2023 年 Q4,京东非经营利润为 17 亿元,上年同期为 -4 亿元;2023 年全年,京东非经营利润为 75 亿元,上年同期为 -16 亿元。据悉,京东的非经营利润主要来自于 " 利息收入增长及股权投资相关亏损减少。"

换而言之,如果没有规模可观的非经营利润,2023 年,仅靠控制费用,京东的净利润很难飞速攀升。

事实上,靠控制费用和非经营利润增厚利润,也从侧面说明,京东核心业务的价值并没有同步增长。

财报显示,2023 年 Q4,京东整体毛利率 14.2%,同比下跌 0.1 个百分点。同期,京东零售的经营利润率为 2.6%,同比下跌 0.4 个百分点。

京东下一步瞄准海外

正因为核心业务提升有限,整体业绩亮眼的背景下,京东还抛出了一份丰厚的现金分红以及大规模的回购计划。

据悉,2023 年,京东拟现金分红 12 亿美元,同比提升 20% 左右。与此同时,截至 2027 年 3 月的未来 36 个月内,京东还计划回购价值不超过 30 亿美元的股份。

由此来看,披露财报后,京东股价连续数天上涨,固然是因为整体业绩亮眼,但另一方面,或许也与部分投资者被分红和回购 " 诱惑 " 有关。

然而,一家企业的股价如果想要持续走高,主要还是建立在长线想象力之上。考虑到非经营利润不具备持续性,并且巨额营销费用的转化率正在下降,仅靠低价战略,接下来京东其实很难持续成长。

如果想要更进一步提振股价,京东更重要的任务,其实是探寻到更具成长空间的市场。目前来看,京东正打算进军海外市场。

2023 年 11 月,德国《经理人杂志》报道称,京东有兴趣收购德国最大的电子产品零售商 Ceconomy。2024 年 2 月,京东发布声明称,评估收购 Currys 仍处于 " 非常初步的阶段 ",不排除对 Currys 已发行股本进行现金收购要约。

事实上,中国移动互联网流量红利触顶的背景下,诸多互联网公司都在加紧布局海外市场,并且斩获了亮眼的成绩。以拼多多为例,其于 2022 年 9 月推出跨境电商平台 Temu。得益于大手笔的补贴策略,Temu 一经推出就席卷海外市场。

国海证券披露的研报显示,2023 年 Q3,Temu 为拼多多贡献约 162 亿元的收入。对比而言,当期,拼多多总营收也不过 688.4 亿元。显然,Temu 已然成为拼多多的 " 第二条曲线 "。

相较传统的轻资产互联网企业,京东入局海外市场的优势在于其具备深厚的物流基建护城河。

财报显示,截至 2023 年末,京东物流拥有近 90 个保税仓库、直邮仓库和海外仓库,总管理面积近 90 万平方米。

目前,京东已在美国、德国、荷兰等地落地自营海外仓,并以海外仓为核心,进一步构建包括海外仓网、国际转运枢纽、海外国家本土的运配网络及跨国运输网络于一体的全球供应链网络。

不过值得注意的是,京东并非最近才加码海外市场,此前已运营印尼站、泰国站等站点。

不过遗憾的是,这些站点的表现均不尽如人意。2022 年,京东印尼站两次裁员。随后,京东宣布关停泰国站和印尼站。

参照亚马逊的经验,其此前在中国市场也具备一定的物流优势,但却被淘宝碾压。这从侧面说明,加码海外市场,物流优势仅是加分项,并不能直接促使京东登顶冠军宝座。

因此,如果京东想要靠海外市场打开成长空间,接下来不光需要基于物流优势,进行渠道布局,更需要结合海外消费者的需求,调整产品侧重以及营销宣发。