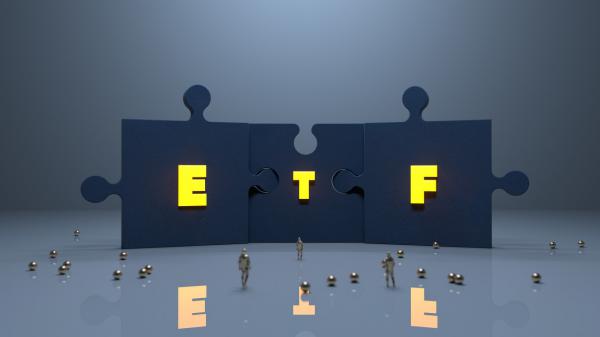

亚洲首批虚拟资产现货ETF在香港上市 将吸引多少资金流入?

经济观察网 记者 老盈盈 4 月 30 日,由嘉实国际、华夏基金(香港)、博时国际推出的首批 6 只虚拟资产现货 ETF 于香港联交所上市交易。根据香港证监会网站产品列表,这 6 只产品分别是:嘉实比特币现货 ETF(03439.HK)、嘉实以太币现货 ETF(03179.HK)、华夏比特币现货 ETF(03042.HK)、华夏以太币现货 ETF(03046.HK)、博时比特币现货 ETF(03008.HK)以及博时以太币现货 ETF(03009.HK)。

这是继美国批准首批比特币现货 ETF 上市后,亚洲推出的首批虚拟资产现货 ETF。美国比特币现货 ETF 的上市,吸引了大量的新增资金,推动了一轮比特币的强势行情。因此,对于此次香港虚拟资产现货 ETF 的上市,能吸引多少资金流入香港,市场也高度关注。

根据同花顺数据,截至 4 月 30 日收盘,6 只比特币 / 以太币现货 ETF 上市首日总成交额近 9000 万港元。此外,比特币现货 ETF 涨势较明显,嘉实比特币现货 ETF、华夏比特币现货 ETF、博时比特币现货 ETF 涨幅分别达 1.57%、1.53% 和 1.80%。相比之下,以太币现货 ETF 的市场表现较为疲软,嘉实以太币现货 ETF、华夏以太币现货 ETF、博时以太币现货 ETF 分别跌 0.73%、0.77% 和 0.45%。

如何投资

根据产品资料,这 6 只 ETF 的投资目标均为追踪芝加哥商品交易所(下称 " 芝商所 ")比特币或以太币指数。投资策略则稍有不同,嘉实国际和博时国际的产品通过香港证监会持牌的虚拟资产交易平台,以被动型管理方式直接投资于比特币和以太币。博时国际官方微信号发文称,携手加密货币投资机构 HashKey Capital Limited 推出此次产品,后者也在近期获得了香港资产管理(9 号)牌照的升级,豁免了限定其只可向专业投资者提供服务的条款。华夏基金(香港)产品的投资策略则是直接收购及持有比特币和以太币。

产品资料同时显示,除了港元交易柜台外,此次 6 只 ETF 均设有美元交易柜台,华夏基金(香港)发行的产品还设置了人民币交易柜台。此次比特币 / 以太币现货 ETF 的上市,3 家金融机构设置的管理费亦有所差异,其中嘉实国际的产品收取 0.3% 的管理费,上市后 6 个月内可减免管理费;华夏基金(香港)的产品收取 0.99% 的管理费;博时国际的产品收取 0.6% 的管理费,上市后 4 个月内可减免管理费。

对于如何投资产品、什么样的投资者为合格投资者的问题,外界一直十分关注。经济观察网从基金发行方和香港券商等多方获悉,只要开立了香港证券公司的账户都可以进行交易。内地个人投资者亦可凭内地身份证在香港证券公司开户,另外需要提供 3 个月内香港有效的住址证明及香港证监会认可的银行账户。辉立证券的工作人员告诉经济观察网,并非只要开立了香港证券账户就可以进行 ETF 交易,投资者还需要通过虚拟资产和衍生产品知识的测试。

此次香港比特币 / 以太币现货 ETF,不仅允许现金申赎方式,还允许实物申赎方式。此前,美国市场比特币现货 ETF 只允许通过现金一种方式申购。业内人士认为,增加实物交割的方式不仅能吸引传统证券投资人士,还能对加密资产投资人士产生吸引力,有助于增加 ETF 产品的灵活性,提升市场的流动性。胜利证券是香港唯一一家可支持实物申购赎回机制的券商,该券商工作人员对经济观察网表示,投资者可通过电子钱包将比特币或以太币转入证券账户,5 月初该功能将会上线。

上述券商人士介绍,当 ETF 基金在一级市场和二级市场之间存在价差时,投资者可以在一级市场以低价买入 ETF 基金,并在二级市场高价卖出 ETF 基金来获利。

现货 ETF

近年来,虚拟资产投资受到越来越多投资者的关注。那么,比特币 / 以太币现货 ETF 与虚拟资产投资有何区别?华盛证券 COO 周腾对经济观察网表示,事实上大家日常讨论的虚拟资产投资,主要是围绕加密货币进行的,例如直接投资比特币或以太币。此次香港发行的比特币 / 以太币现货 ETF,本质上是一种在交易所上市和交易的投资基金。投资者购买比特币 / 以太币现货 ETF,无需直接管理或存储虚拟资产,进一步降低了与加密货币直接交易的风险。此外,比特币 / 以太币现货 ETF 以股票的形式在交易所上市交易,而加密货币交易一般在加密货币交易所进行。

香港并不是首次发行虚拟资产 ETF。早在 2022 年 12 月 16 日,港交所已经上市了两只虚拟资产期货 ETF,分别是南方东英比特币期货 ETF(03066.HK)和南方东英以太币期货 ETF(03068.HK),分别追踪在芝商所交易的标准化、以现金结算的比特币期货合约及以太币期货合约。2023 年 1 月,三星比特币期货主动型 ETF(03135.HK)也在港交所上市。

周腾表示,虚拟资产现货 ETF 和虚拟资产期货 ETF 虽然投资的都是与虚拟资产有关的金融工具,如比特币、以太币等,但是虚拟资产现货 ETF 投资的标的是虚拟资产的现货市场,追踪的是虚拟资产的实时价格。虚拟资产期货 ETF 的投资标的是虚拟资产的期货合约市场,追踪的是虚拟资产期货合约的价格表现,而不是标的资产的实时价格。总体来说,因为比特币、以太币等虚拟资产现货 ETF 直接追踪虚拟资产的价格,投资者可以更直观了解到虚拟资产价格变动带来的风险和机会。

吸引力有多大

今年 1 月,美国证券交易委员会公布,批准首批 11 只比特币现货 ETF 上市。该批产品发行后,短短两个月内吸引了超过 100 亿美元资金的流入。根据加密衍生品数据分析平台 coinglass 的统计,截至 4 月中旬,美国比特币现货 ETF 资金管理规模超过 540 亿美元,其中贝莱德集团的比特币现货 ETF 管理规模超过 172 亿美元,后者在产品发行一个月内便达到了 100 亿美元的管理规模。

比特币现货 ETF 在美国的上市,吸引了大量的新增资金,推动了比特币价格屡次突破新高。根据英为财情数据,今年 3 月份,比特币价格一度飙升至历史新高 7.3 万美元 / 枚,较今年年初上涨幅度超过 70%。而以太币的涨幅则稍为落后,今年 3 月份以太币的价格曾一度突破 4000 美元 / 枚,今年以来累计涨幅超过 40%。

此外,香港首批虚拟资产期货 ETF 在 2022 年上市后成交量也大幅上涨。港交所数据显示,在香港上市的 3 只虚拟资产期货 ETF 的日均成交量由 2023 年的 890 万港元增加至 2024 年第一季度的 5130 万港元,同时亦吸引了 5.29 亿港元的资金流入。对于此次比特币 / 以太币现货 ETF 的上市,市场也在预测是否能吸引更多资金。

在不断推出虚拟资产产品的同时,香港也在加强对虚拟资产的监管。2023 年 6 月,香港推出《虚拟资产交易平台发牌制度》,其中规定,经营虚拟资产交易所业务,必须向香港证监会申领牌照;持牌的虚拟资产交易所及其附属公司需要定期向香港证监会呈交其经审计的账目及财务资料,香港证监会在有需要时亦有权进入其办公场所进行视察和调查。

周腾表示,从行业来看,无论是去年香港虚拟资产监管新规还是本次虚拟资产现货 ETF 的上市,都意味着香港虚拟资产行业将与监管一起努力推动香港虚拟资产市场的发展。从长远来看,香港在虚拟资产领域的不断探索,有望助力香港培育具有全球竞争力的 Web 3.0 产业生态,也有助于进一步巩固和提升香港作为国际金融中心的地位。