服饰行业,上演冰与火之歌

文 | 零售公园,作者 | 顾森柒

四成企业亏损,服饰行业如何自救?

近来,服饰行业高度承压,相关企业都讲起了 " 新故事 "。

最亮眼的是鸿星尔克:2024 年 3 月初,鸿星尔克召开一年一度的 303 运动科技日,发布 " 为国民运动而生 " 的全新品牌战略,对品牌、产品和服务进行全面升级,推出芷境 PRO、芷境 2、极风 2 等高端新品。

事实上,除了鸿星尔克希望借专业化的品牌战略与高端产品谋求破局,安踏、森马、三夫户外等服饰企业也纷纷借并购和孵化,开拓新业务,提升自己的抗压能力。

服饰企业主动求变确实值得鼓励,但需要注意的是,当下服饰消费者的决策变得越发理性,如何赋予自家产品更强的竞争力和吸引力,才是服饰企业需要解决的首要问题。

消者决策理性,服饰行业日趋下行

众所周知,过去几年的周遭环境,给服饰行业带来了巨大的下行压力。

第一财经商业数据中心统计的数据显示,2022 年,66 家服饰上市公司中,28 家出现亏损,占比 42%,其中 7 家为上市以来首次亏损。

加上消费者决策日趋冷静,服饰行业迟迟未能迎来强势复苏。

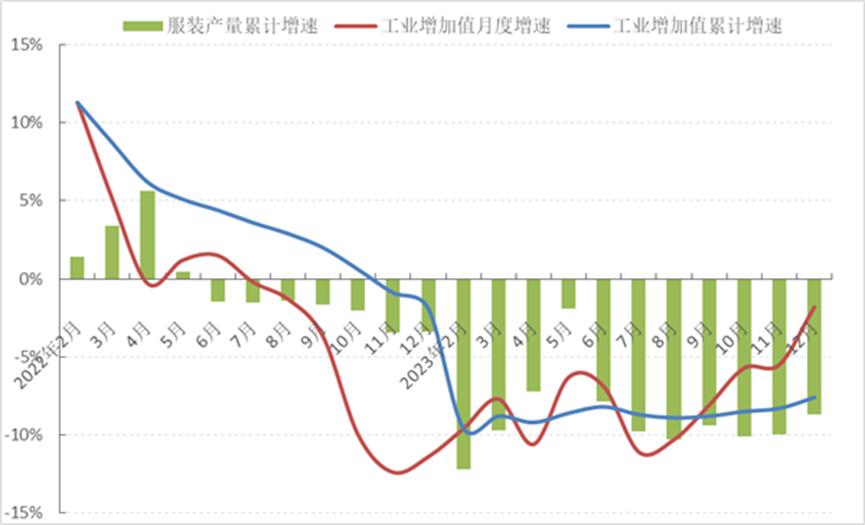

图源:国家统计局

根据国家统计局披露的数据,2023 年,服装行业规模以上企业梭织服装产量为 65.56 亿件,同比下跌 15.01%,针织服装产量为 128.33 亿件,同比下跌 5.08%,降幅同比分别加深 9.86 和 2.84 个百分点。

同时,因国际市场需求收缩,中国服装出口也出现了负增长。2023 年,中国累计完成服装及衣着附件出口 1591.4 亿美元,同比下跌 7.8%。

众多因素堆积,在此背景下,自然有众多服饰企业身陷亏损泥潭。

据不完全统计,目前已有 32 家服饰上市企业披露 2023 年业绩预告,其中贵人鸟、如意集团、ST 步森等 12 家企业预亏,占比 37.5%。

事实上,不止贵人鸟、如意集团等本土服饰企业高度承压,海外服饰品牌甚至都开始败走中国市场。

比如,2023 年初,Zara 相继关停上海南京西路店和杭州延安店,8 月又关闭汕头星湖城专门店。财报显示,截至 2023 年 7 月 31 日的六个月,Zara 门店减少 46 家。

无独有偶,近年来,H&M 也频频关闭中国门店。财报显示,2019 年— 2021 年,H&M 在中国关闭 75 家门店。2023 年以来,H&M 在杭州、珠海、青岛等城市开设的门店陆续关停。

忽视市场趋势,部分服饰企业亏损加剧

不可否认的是,服饰行业下行压力较大,是诸多服饰企业身陷亏损泥潭的关键诱因。

但结合财报来看,没有及时结合市场趋势调整自身的经营策略,或许才是诸多企业亏损的根本原因。

早前,中国曾兴起消费升级热潮,诸多服饰企业纷纷致力于推出高端产品,从而赢得了不俗的业绩。

不过消费增速断档的出现,让中国消费者纷纷为了守住 " 现金流 " 而理性消费,导致一众盲目追求高端战略的服饰企业遭遇滑铁卢。

以李宁为例,过去几年,其高端跑鞋售价持续飙升,从 499 元一路上涨至 1099 元。

然而,2023 年上半年,李宁却身陷 " 增收不增利 " 泥潭。财报显示,2023 年上半年,李宁营收 140.19 亿元,同比增长 13%;归母净利润 21.21 亿元,同比下滑 3.11%。

一方面,李宁高端产品售价持续攀升,另一方面,李宁的净利润规模却同比下跌。

这说明,李宁的高端产品市场接受度有限,不得不大力促销折扣。

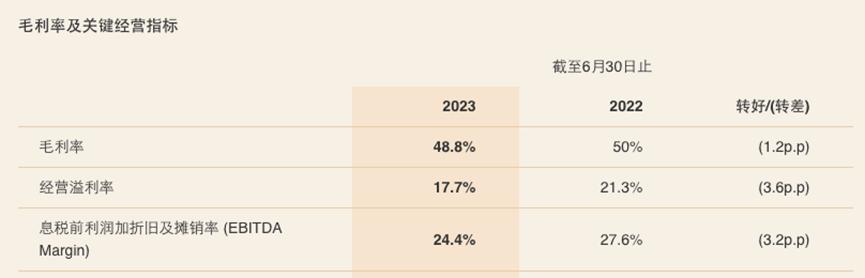

图源:李宁 2023 年上半年财报

财报显示,2023 年上半年,李宁毛利率为 50%,同比下跌 1.2 个百分点。针对毛利率为何下降,李宁解释称,主要 " 为公司为了促进消费,增加了在线渠道和零售终端的折扣力度。"

除了产品的定价超出了消费者市场的承受能力而使服饰企业业绩承压,也有部分企业因过分高估市场前景,采取积极扩张策略而面临巨大的减值压力。

以贵人鸟为例,2023 年业绩预告显示,公司预计净利润为亏损 4.85 亿元,同比扩大 50.5 倍。

对此,贵人鸟解释称,主要 " 受宏观经济形势和公司 2023 年度计提大额资产减值损失和信用减值两方面的影响。"

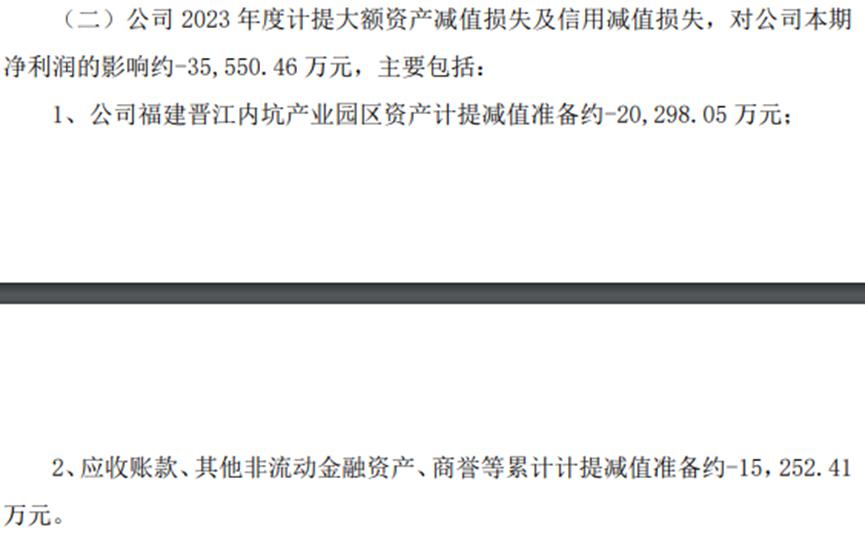

图源:贵人鸟

官方资料显示,2023 年,贵人鸟计提大额资产减值损失及信用减值损失对净利润的影响达到了 -3.56 亿元,占总亏损的 73.40%,包括公司福建晋江内坑产业园区资产计提减值准备 -2.03 亿元以及应收账款、其他非流动金融资产、商誉等累计计提减值准备 -1.52 亿元。

据悉,贵人鸟福建晋江内坑产业园区于 2015 年开工,为运动鞋服供应链建设项目。彼时,贵人鸟运动鞋持续热销,确实有必要加强供应链建设,降本增效。

不过,近两年,随着市场竞争加剧,以及公司盲目扩张造成资源浪费,贵人鸟鞋服业务的市场影响力却持续下滑。财报显示,2023 年上半年,贵人鸟鞋服业务营收 2.32 亿元,仅占总营收的 32.43%。

贵人鸟已经决定,逐步退出运动鞋服业务,此前基于乐观市场前景打造的内坑产业园区自然需要计提巨额减值准备。

综合来看,近两年,大部分服饰企业业绩承压,固然与行业大盘下行压力较大有一定联系,但更重要的,其实还是因为这些企业的战略与消费者的需求存在一定裂痕。

当下,消费者的需求愈发多元,并且决策更加理性,市场竞争愈发激烈的背景下,不具备核心竞争力的企业,很难赢得市场关注。

六成企业盈利,服饰行业自救效果显著

尽管目前来看,2023 年,有接近 40% 的服饰企业身陷亏损泥潭,但整体而言,也有超六成的企业实现盈利,占比相较 2022 年有所增长。

由此来看,其实大部分服饰企业都迈上了复苏的康庄大道。

这很大程度上是因为,服饰企业敏锐洞察消费者市场趋势,在产品和渠道层面做出了针对性的调整。

比如,随着中国制造能力不断提升,以及消费者对本土品牌的认同感不断提高,国潮品牌正日益成为消费者关注的热点。

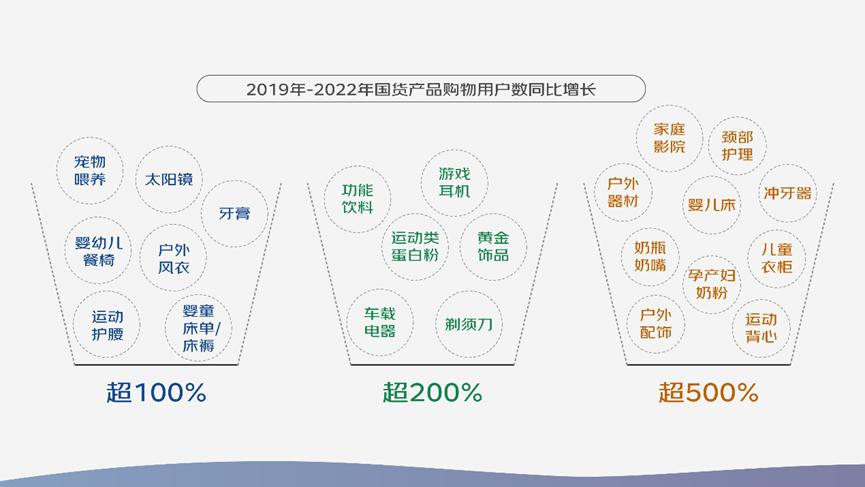

图源:京东

京东消费及产业发展研究院披露的《2023 中国品牌发展趋势报告》就显示,2019 年— 2022 年,购买国潮相关商品的消费者数量增长 74%,成交额增长 355%。

其中,比音勒芬的案例较为典型。

过去几年,比音勒芬先后和故宫文化、非遗苏绣工艺传承人张雪达成合作,推出一系列联名服饰。

得益于此,比音勒芬的业绩稳步攀升。财报显示,2023 年前三季度,比音勒芬营收 27.96 亿元,同比增长 25.67%;净利润 7.58 亿元,同比增长 32.17%。

与此同时,随着旅游需求井喷,户外用品行业也开始飞速成长。

中国纺织品商业协会户外用品分会披露的数据显示,2022 年,中国户外用品行业市场规模为 1971 亿元,预计 2025 年将增至 2400 亿元,增长 21.77%。在此背景下,诸多户外服饰相关企业也迎来了新的发展契机。

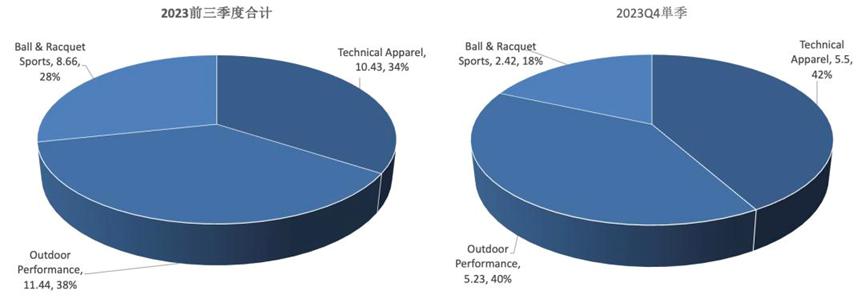

图源:亚玛芬体育招股书

比如,2024 年 2 月 1 日,亚玛芬体育登陆纽交所,成为自 2023 年 9 月份以来全球规模最大 IPO,发行市值 63 亿美元。

财报显示,2023 年,亚玛芬体育以始祖鸟为核心的 " 机能服装 " 营收 15.9 亿美元,同比增长 45%;中国市场营收 8.41 亿美元,同比增长 61%。

耐人寻味的是,始祖鸟是典型的轻奢品牌,产品售价动辄数千元,虽然售价高昂,但始祖鸟依然可以赢得中国市场。

究其原因,一方面固然是因为其产品特质契合市场需求,另一方面或许也是因为产品创新力不俗。

为了实现完美的防水效果,自创立以来,始祖鸟就不断精进拉链技术,2016 年推出了 RS 拉链无需拉链仓,当拉链完全拉上时,拉链头可以自动封口,省去拉链仓同时,可以带来更好的防水效果。

对比而言,李宁、鸿星尔克等品牌虽然也在耕耘高端市场,但研发力度很弱。

财报显示,2020 年— 2022 年,李宁研发费用分别为 3.23 亿元、4.25 亿元、5.34 亿元,营收占比分别 2.2%、1.8%、2.1%。与李宁类似,鸿星尔克董事长吴荣照曾透露,鸿星尔克每年投入的研发费用仅为数千万元。

研发力度较弱,决定了李宁、鸿星尔克高端产品的核心竞争力也较弱,不容易持续赢得消费者追捧。

目前,亚玛芬体育已被安踏收购,随着深入挖掘户外服饰增量红利,其或许将成为安踏重要的成长引擎。

过去几年,诸多服饰企业除了在产品层面结合市场的需求进行针对性调整,还迎合电商直播的市场热潮,调整渠道。

图源:前瞻产业研究院

《2023 年中国直播电商机会洞察报告》显示,超 50% 的直播电商用户偏好在直播电商平台购买服饰、日用百货、美食等产品。

在此背景下,以美特斯邦威为代表的服饰企业正加紧布局直播电商渠道。2023 年 8 月初,美特斯邦威正式开启抖音开播。

直播红利赋能下,美特斯邦威业绩迎来强势复苏。财报显示,2023 年 Q3,美特斯邦威营收 2.78 亿元,同比增长 13.94%;净利润 0.31 亿元,同比增加 144.9%,净利润和营收年内首次双增。

总而言之,大盘不好的情况下,那些能够积极结合市场趋势,调整自身产品策略和渠道的企业,更能收获不俗业绩。

由此可见,目前,中国服饰行业开始告别以营销为最大驱动力,向综合产品力进发的时代。

接下来服饰行业相关企业,如果想进一步打开成长空间,那么就需要结合市场趋势,着重调整产品、渠道、研发方向。